相互扶助が期待できる二世帯住宅 税金面でもメリットが得られる?

子の結婚や出産、親の介護などさまざまな理由で、二世帯住宅への建て替えや住み替えをご検討の方も多いのではないでしょうか?

一昔前は親世代と子世代の同居は当たり前の光景でしたが、高度経済成長期以降、核家族化が進み、親世代と子世代が別々に暮らすことが当たり前の光景へと移り変わりました。

しかし、東日本大震災など相次ぐ災害によって家族の在り方に変化が生じ、あらためて二世帯住宅への注目が集まっています。

また、高齢化や待機児童などの社会問題の解決策の一つとしても注目されています。

世代の違う家族が一つ屋根の下に暮らす二世帯住宅には、大きくわけて3つの種類があります。

今回の記事では、二世帯住宅の種類ごとのメリット・デメリットと、二世帯住宅の税金についてご紹介します。

⇒住宅購入で親から援助を受ける場合の注意点は?お得な節税効果も紹介

目次

1.二世帯住宅の種類と種類ごとのメリット・デメリット

二世帯住宅には、「完全同居型」「部分共有型」「完全分離型」の3つの種類があり、どのような種類の二世帯住宅を選ぶかによってメリット・デメリットが異なります。

どのような種類の二世帯住宅を選ぶにしても、親世代と子世代がそれぞれ協力しあって生活できるという点は共通のメリットといえます。共働きの子世代の育児を親世代がサポートできたり、親世代に日常生活のサポートが必要となった時に子世代がサポートしたりするなど、相互扶助の関係性を築けます。

一方、デメリットとして考えられる点は、近しい関係だからこそトラブルになるという点です。

子育てに関しての価値観の違いなど世代が異なることによって感じるストレスが家族関係を悪くしてしまうケースもあります。

また、同居をする子世帯以外に子がいる場合、相続が発生した際にトラブルになる可能性も考えられます。

ですが、二世帯住宅の種類によっては、上記のようなデメリットを払拭できる可能性もあります。

まずは、種類ごとの二世帯住宅のメリット・デメリットをみていきましょう。

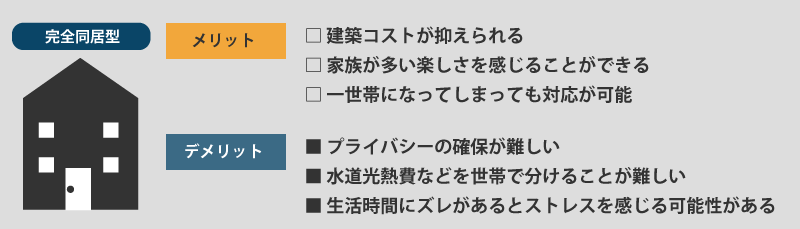

1-1.完全同居型二世帯住宅のメリット・デメリット

完全同居型の二世帯住宅は、寝室などのプライベート空間のみを分け、それ以外の設備等は共有で使用するという形の二世帯住宅です。

共有で使用する設備が多くなるため、建築にかかるコストを抑えられます。

二世代が一緒に生活するというスタイルになるため、相互扶助の効果は高いですが、プライバシーの確保が難しいという点と、生活時間のズレなどによりストレスを感じる可能性が高いという点はデメリットといえます。

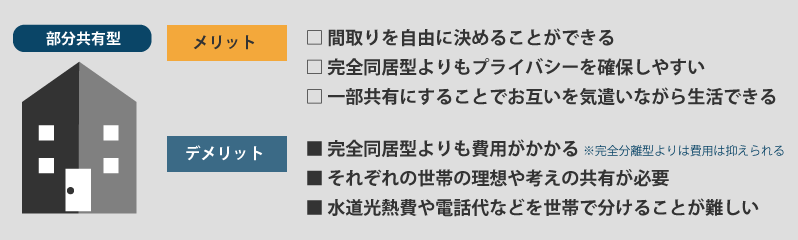

1-2.部分共有型二世帯住宅のメリット・デメリット

部分共有型の二世帯住宅は、玄関や水回りなどの設備の一部を共有化し、それぞれの世帯で独立した生活エリアを設けている二世帯住宅です。

例えば、玄関は共有で1階は親世帯の生活エリア、2階が子世帯の生活エリアと分けるタイプや、1階に共有設備を設け、2階、3階でそれぞれの世帯の生活エリアを確保するなどが挙げられます。

部分共有型の二世帯住宅は、共有する設備、独立させる設備を分けることで、完全同居型よりも自由に間取りを決められます。

建築コストは独立させる設備が必要になるため、完全同居型よりも高くなります。

1-3.完全分離型二世帯住宅のメリット・デメリット

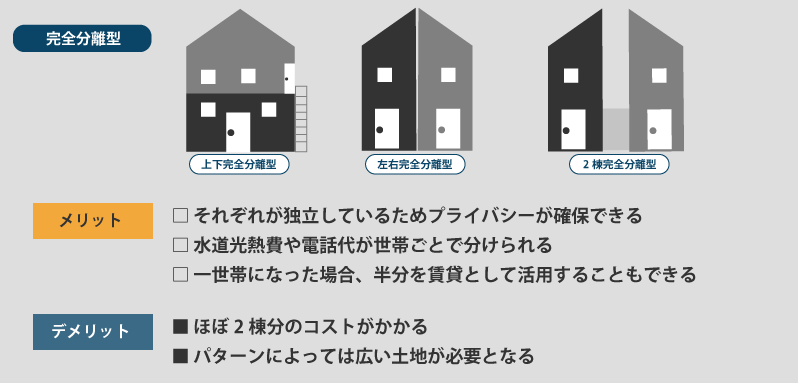

完全分離型の二世帯住宅は玄関、水回りなどの設備をすべて独立して設計します。

1つの建物を上下で分ける「上下完全分離型」、1つの建物を左右で分ける「左右完全分離型」、2棟の建物を庭や通路でつなぐ「2棟完全分離型」の3パターンがあります。

完全分離型の二世帯住宅は、それぞれ独立した生活スペースを確保できるため、プライバシーや自由度は非常に高くなります。

しかし、水回りや設備などをそれぞれに設ける必要があるため、建築費用などのコストは完全同居型、部分共有型と比較すると高額になります。

2.完全分離型の二世帯住宅は不動産取得税や固定資産税のメリットがある

上記で紹介した「完全分離型」の二世帯住宅は、それぞれ独立した生活スペースを確保していることから、1つの建物であっても2戸分として判断されることがあり、不動産所得税や固定資産税が軽減される場合があります。

2-1.二世帯住宅で得られる不動産取得税のメリット

不動産取得税とは、土地や住宅を購入したり、贈与を受けたりして不動産を取得した時に発生する税金です。

不動産取得税は、固定資産税評価額に税率をかけて税額を算出します。

税率は、原則4%ですが、令和9年(2027年)3月31日までに取得した土地と住宅用家屋は税率が3%に軽減されています。

また、土地に関しては宅地もしくは宅地と評価されている土地の場合には、固定資産税評価額が1/2に減額されます。

この不動産取得税には軽減措置の特例があり、要件を満たしている住宅用家屋やその敷地であれば、固定資産税評価額から一定額が控除されます。

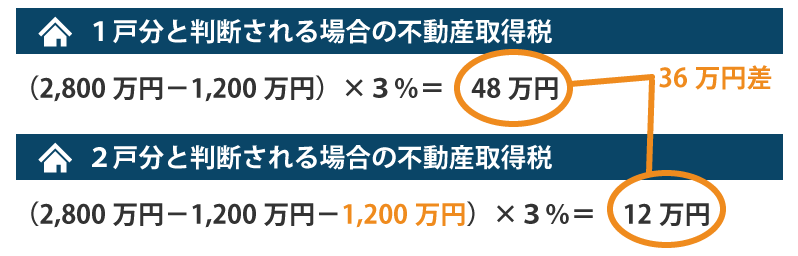

例えば、新築の住宅で床面積が50㎡以上240㎡以下の場合には住宅用家屋(建物)の固定資産税評価額から1,200万円(長期優良認定住宅の場合はプラス100万円)が控除されます。

設備や生活環境がそれぞれの世帯で独立した二世帯住宅の場合、建物は1つであっても2戸分と判断できる場合があり、控除額が2倍になる可能性があります。

例えば、4,000万円の建物を購入し、固定資産税評価額が2,800万円(建物の価格の70%)とした場合、1戸分と2戸分では、不動産取得税の差が36万円もでます。

ただし、この軽減を得るためには、二世帯住宅が2戸分として判断される必要があるため、各戸が独立した区分所有登記をする必要があります(二世帯住宅の登記を親世帯もしくは子世帯のどちらかの単独名義や、親世帯と子世帯の共有名義にしてしまうと、1戸の住宅として判断されます)。

⇒不動産を取得した時だけに課税される不動産取得税とは?

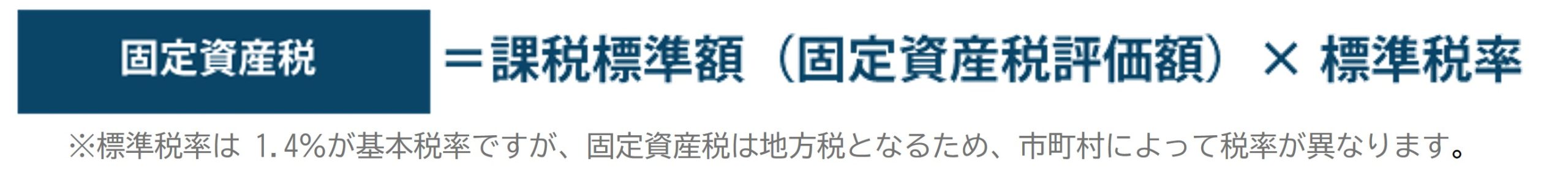

2-2.二世帯住宅で得られる固定資産税のメリット

固定資産税は土地や建物などの固定資産に対して課税される税金で、固定資産を所有している間は毎年発生します。

固定資産税にも不動産取得税のような軽減措置の特例がありますが、住宅用地の面積によって固定資産税評価額の減額率が異なります。

住宅用地が200㎡以下の部分は小規模住宅用宅地となり、課税標準額(計算の基礎となる金額)は固定資産税評価額の1/6の金額。200㎡を超える部分は一般住宅用地となって、課税標準額は固定資産税評価額の1/3の金額になります。

例えば、面積が400㎡ある1戸の住宅用地の課税標準額は、200㎡までは固定資産税評価額の1/6、残りの200㎡は1/3となります。

しかし、建築した二世帯住宅が2戸と判断された場合、200㎡ずつ1/6の減額率が適用されますので、400㎡すべてを固定資産税評価額の1/6の金額を課税標準額として計算可能になります。

〇都市計画税も固定資産税と同様に抑えられる

都市計画税は市街化区域内の土地や建物に課税される税金で、標準税率は0.3%です。

都市計画税も固定資産税と同様に住宅用地の200㎡以下の部分は固定資産税評価額の1/3が課税標準額となり、200㎡を超える部分は固定資産税評価額の2/3が課税標準額となります。

〇新築ならば建物の固定資産税も抑えられる

令和8年(2026年)3月31日までの新築住宅で、床面積が50㎡以上280㎡以下の住宅の場合、1戸あたり120㎡までの固定資産税が、3年間(長期優良認定住宅の場合は5年間)1/2に減額される軽減措置があります。

二世帯住宅で、2戸分と判断された場合には、120㎡×2戸=240㎡まで固定資産税の軽減措置の適用対象となります。

3.二世帯住宅での小規模宅地等の特例適用について

小規模宅地等の特例は、被相続人(亡くなられた方)が居住用に使用していた自宅の敷地や事業用として使用していた土地を相続した際に、一定の要件を満たすことで、土地の評価額を減額できる特例です。

自宅の敷地であれば、評価額が最大80%減額されるため、相続税に大きな影響を与える特例です。

小規模宅地等の特例は、被相続人の配偶者、同居の親族等一定の要件を満たす相続人が受ける事ができる特例です。

二世帯住宅で親世帯が被相続人となる相続が発生した場合、状況によっては被相続人である親世帯の居住部分のみが小規模宅地等の特例の適用対象となり、同じ家でも子世帯の居住部分は小規模宅地等の特例の対象にならない場合があります。

二世帯住宅をお考えであれば、どのような二世帯住宅ならば、すべての敷地が小規模宅地等の特例の適用が受けられるのか理解しておくとよいでしょう。

⇒小規模宅地等の特例の適用を受けている不動産はスグに売却しても問題ない?

⇒小規模宅地等の特例を完全解説!対象条件や手続きを知って相続税を節税しよ

3-1.子が小規模宅地等の特例の適用を受ける場合の前提条件

被相続人の配偶者が自宅を相続し小規模宅地等の特例の適用を受ける場合、基本的には特別な要件はありません。

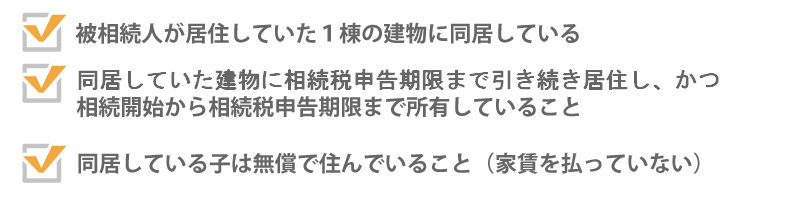

しかし、子が被相続人の自宅を相続し小規模宅地等の特例の適用を受ける場合には、前提条件として以下の要件を満たす必要があります。

3-2.小規模宅地等の特例の適用を受けられる二世帯住宅

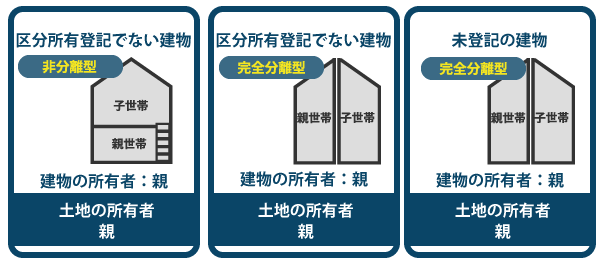

二世帯住宅で小規模宅地等の特例の適用を受けられるかどうかは、二世帯住宅の構造と登記で異なります。

二世帯住宅の構造は、非分離型(完全同居型・部分共有型)と完全分離型の2つに分けられます。

非分離型は建物の内部で行き来ができる構造、完全分離型は建物の内部からは行き来ができない構造です。

完全分離型よりも非分離型の方が同居と判断される確率は高いですが、登記の方法によっては同居と判断されず、小規模宅地等の特例の適用を受けられません。

(1)小規模宅地等の特例の適用対象となる二世帯住宅

以下の組み合わせが小規模宅地等の特例の適用が受けられる一例です。

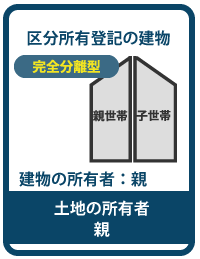

(2)小規模宅地等の特例の適用対象にならない二世帯住宅

以下の二世帯住宅の場合は、小規模宅地等の特例の適用対象外です。

まとめ

世代の違う家族が一つ屋根の下に暮らす二世帯住宅は、時に煩わしいと感じることもあるかもしれません。

しかし、二世帯住宅だからこそ得られるメリットもたくさんあります。

メリット・デメリットを理解し、親世帯、子世帯でしっかりと話し合い、より良い方法を選択することが大切です。

プライバシーの確保など尊重したいポイントを明確にしておくことで、適したタイプの二世帯住宅を選ぶことが可能です。

ただし、住宅の構造や登記の方法などによって、税金などに影響を及ぼす可能性もあります。

二世帯住宅に詳しい不動産会社や施工会社に相談しながら進めていくようにしましょう。

⇒住宅ローンの事前審査と本審査の違いって?審査の流れを徹底解説!

⇒住宅ローンの審査に通らない原因は職業?年収?審査に通るコツとは

⇒夫婦で家を買うならペアローンはおすすめ?収入合算との違いを解説