不動産を取得した時だけに課税される不動産取得税とは?

住宅や敷地など不動産を取得すると、不動産取得税という税金が課税されます。

取得時のみ課税される税金で、固定資産税評価額に税率をかけて金額を算出しますが、決して安い金額ではありません。

そのため、納める税額を抑えることができる特例措置や減税措置があります。

不動産を取得した時に課税される不動産取得税と不動産取得税の軽減措置、軽減措置の適用方法などをご紹介します。

目次

1.不動産取得税とは?

不動産取得税は不動産の売買や新築、贈与、交換などによって取得した場合や、増改築等によって不動産の価値を高めた場合に、課税される地方税です。不動産を取得した人が個人であっても、法人であっても、取得した不動産の所在地となる都道府県に不動産取得税を納める義務があります。不動産を取得した後、6ヵ月~1年半の間に納税通知書が郵送されますので、通知を受けたら金融機関で納付しましょう。

2.不動産取得税の計算方法

不動産取得税は下記の算出式を用いて計算することが出来ます。

2027年3月31日までは、特例によって土地及び住宅の税率は3%に軽減されます。

-固定資産税評価額とは-

固定資産税評価額とは、固定資産税を算出するための基準価格のことをいいます。

固定資産税評価額は市町村(東京23区は東京都)が公表をおこなっており、3年に1度評価替えが実施されています。

固定資産税評価額は以下の3つのいずれかの方法で調べることが出来ます。

固定資産税課税明細書は、1月1日時点で不動産の所有者に該当する方に、市町村から送付されます。

お手元に固定資産税課税明細書がある場合には、こちらから固定資産税評価額を確認しましょう。

固定資産評価証明書は不動産の所在地を管轄する役所で取得することが出来ます。

固定資産評価証明書の取得には身分証明書が必要となります。

また、不動産の所有者以外の方が取得する場合には、委任状が必要となります。

事前に役所で取得に必要な書類等を確認しましょう。

固定資産課税台帳は、所有している不動産の所在地・所有者・評価額が記載されています。各市町村の役所で閲覧することが出来ますが、基本的には手数料が発生します。(縦覧制度が導入されている場合には、縦覧期間内であれば無料のケースもある)

3.不動産取得税を抑えることが出来る減税措置

不動産取得税には、取得した不動産が土地なのか、建物なのか、新築なのか、中古なのかなどの条件によって、納める税金を抑えることが出来る特例措置や減税措置があります。

3-1.宅地の課税標準の特例措置

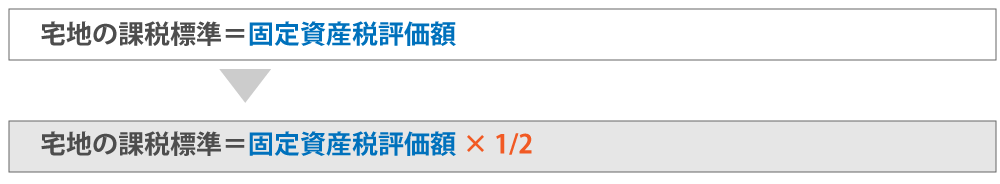

宅地の課税標準とは、固定資産税評価額のことを示しています。

取得した土地が宅地の場合には、2027年3月31日まで課税標準の特例措置が適用され、宅地の課税標準が下記のように固定資産税評価額の1/2となります。

さらに、2027年3月31日までは、特例によって土地及び住宅の標準税率は3%に軽減されますので、宅地の場合の不動産取得税は以下のようになります。

3-2.減税措置

減税措置の対象は、新築住宅、中古住宅、土地でそれぞれ要件が異なります。

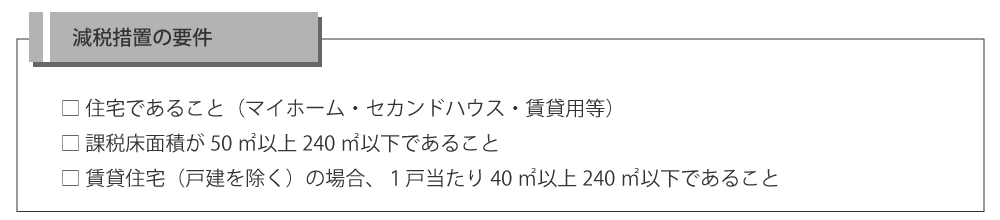

(1)新築住宅の要件と減税額

新築住宅で減税措置の適用を受けることで、固定資産税評価額から1,200万円を控除することが出来ます。

減税措置の適用を受けるためには、新築住宅(建物)は以下の要件を満たす必要があります。

また、建物が認定長期優良住宅の場合は、固定資産税評価額から控除される金額が1,300万円となります。

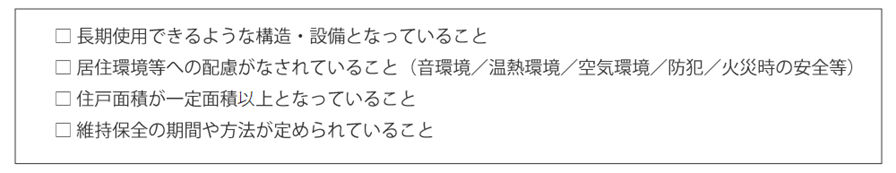

(認定長期優良住宅の税額軽減の特例)

認定長期優良住宅は、長期にわたって建物が良好な状態を維持できるように、以下のような措置が取られている住宅で、都道府県もしくは市区への認定申請を経て、認定を受けている住宅を言います。

⇒長期優良住宅のメリットとは?補助金から減税制度までプロが徹底解説

(2)中古住宅の要件と減税額

中古住宅で減税措置の適用を受けることで、固定資産税評価額から建築日に応じた控除額を控除することが出来ます。

控除額は自治体によって金額が異なりますが、下記に東京都の控除額を記載しておきます。

お住まいの地域の控除額は各自治体にお問い合わせください。

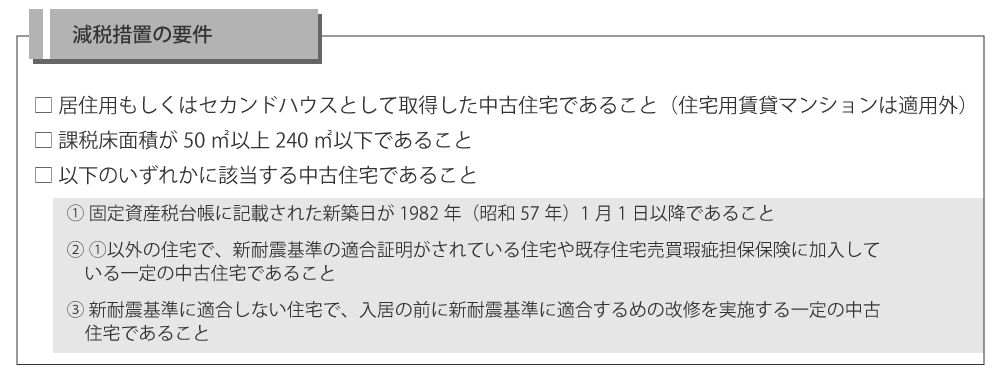

減税措置の適用を受けるためには以下の要件を満たす必要があります。

⇒中古不動産の購入! 3つのメリットと2つのデメリット

(3)敷地(土地)の要件と減税額

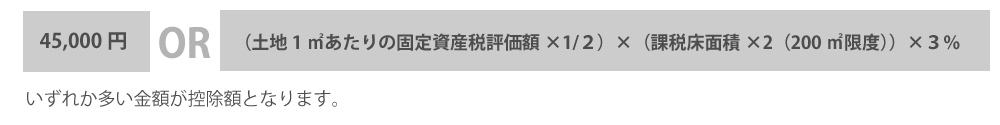

新築住宅及び中古住宅の敷地(土地)の減税措置は、固定資産税評価額の1/2に税率をかけ、さらに以下のいずれか多い金額を控除することが出来ます。

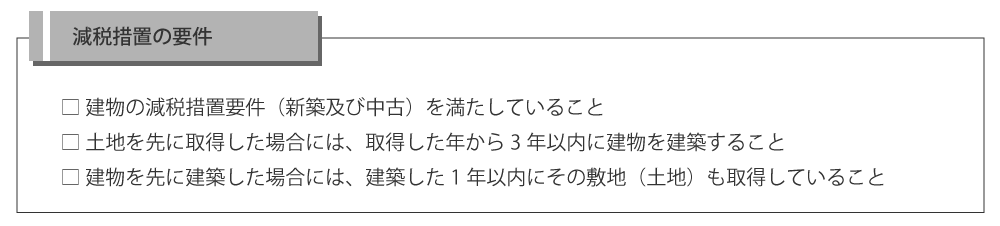

減税措置の適用を受けるためには、以下の要件を満たす必要があります。

4.不動産取得税の減税措置の適用を受けるための手続き

不動産取得税の減税措置の適用を受けるためには、減税申請手続きが必要となります。

4-1.建物のある不動産を購入した場合

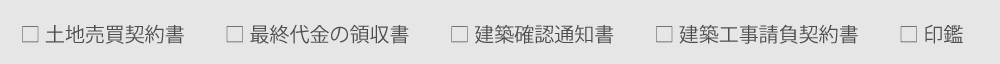

新築の建売や中古住宅、マンション、建て替え、新築で建物が完成している状態など建物がある状態で不動産を購入した場合には、「不動産取得税減額適用申告書」もしくは「不動産取得税課税標準の特例適用申告書」を提出します。

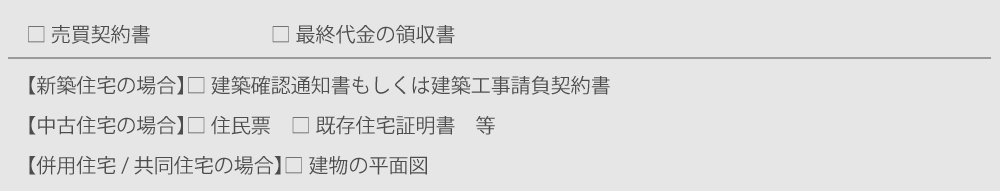

添付書類は以下のとおりです。

必要書類は都道府県によって異なる場合があります。事前に役所に確認しましょう。

4-2.土地を購入した場合

土地を先に購入し、購入した土地に建物を建築する場合には、土地の取得後、建物の建築が完了するまでに1年近い日数がかかることもあります。

そのため、先に取得した土地に対して不動産取得税が課税されることになります。

この場合、不動産取得税減税予定の申告書を提出しておくことで、住宅完成後に減額される税額について徴収猶予が行われます。

不動産取得税減税予定の申告書提出時の必要書類は以下のとおりです。

必要書類は都道府県によって異なる場合があります。事前に役所に確認しましょう。

5.不動産取得税が課税されないケース

不動産取得税はケースによっては非課税となります。

以下の5つのケースに該当する場合には、不動産を取得していても不動産取得税は課税されません。

ケース1:相続によって取得した不動産

不動産取得税の課税対象となる不動産の取得は、売買や新築、贈与、交換などによって取得した場合や、増改築等によって不動産の価値を高めた場合となります。相続によって取得した不動産は、取得者の意思ではなく、不動産の所有者が亡くなったことによって不動産の所有権が移動したことになります。そのため、取得という扱いではありません。

ただし、法定相続人以外の人が特定遺贈(財産を指定した遺贈)によって不動産を取得した場合には不動産取得税の課税対象となります。

⇒5種類の不動産投資対象別に見る相続税の節税効果シミュレーション

⇒相続税対策としてのアパート建築の有効性

⇒相続税対策としての土地の有効活用方法

⇒ワンルームマンションによる相続対策

⇒高層マンションによる相続対策

⇒戸建て賃貸は相続税と遺産分割どちらにも有効な相続対策って本当?

⇒駐車場経営による土地活用 メリット・デメリットから注意点まで

⇒【土地タイプ別】人気の土地活用方法10種類を比較!事例付きで解説

⇒不動産を有効活用|不動産を活用した相続対策とは

ケース2:公共の用に供する用地

上記のように、公共用として使用される不動産の場合には不動産取得税は非課税となります。

ケース3:公益を目的とする用途の不動産

・学校法人等が設置する直接保育又は教育のために取得した不動産

・社会福祉法人や医療法人等が社会福祉事業のために取得した不動産

・宗教法人が本来の事業に使用するための境内建物や境内地

上記のように公益を目的とする用途と判断される不動産の場合には不動産取得税は非課税となります。

ケース4:都道府県等の事情による換地の取得

都道府県や市区町村の土地改良事業や区画整理事業など、取得者の意思ではなく不動産を取得しなければならなくなった場合、その理由によっては不動産取得税が非課税となります。

ケース5:法人の合併もしくは分割による所有権変更

法人の合併や分割によって土地の所有権を変更する必要が出た場合には、取得には該当しないため不動産取得税は課税されません。

まとめ

不動産取得税は不動産を取得した時にだけ課税される税金で、不動産を取得した方の申告が必要となりますが、登記申請を行うと申告をしていなくても納税通知書が送付されるようになっています。

しかし、減税措置の適用を受けるためにはきちんと申請しておいた方が間違いはありません。

場合によっては不動産会社が手続きを代行してくれるケースもあるようです。

代行をお願いする場合には、手数料などをきちんと確認しましょう。