戸建て賃貸は相続税と遺産分割どちらにも有効な相続対策って本当?

相続対策として不動産を活用する方法は相続税を抑えるための方法として広く知られています。

とくに、人に貸している賃貸物件は相続税を計算する際の評価額を抑えることが出来るなど、節税対策としてはとても有効です。不動産は相続税を抑えるためにはとても有効ですが、分割しづらい遺産であり、遺産分割がスムーズに進めない要因となる財産でもあります。

今回は、相続税対策と遺産分割対策の2つの相続対策として戸建て賃貸を活用する方法をご紹介します。

目次

1.戸建て賃貸とは?

戸建て賃貸は、一戸建て住宅の賃貸物件です。マンションやアパートなどの賃貸物件とは異なり、少し狭い土地や形が変形している土地、駅から遠い立地などでも活用しやすいというメリットがあります。

また、ファミリー層などが賃貸するケースが多くなるため、長期間の居住を見込むことが可能となり、安定した家賃収入を得ることが出来ます。

しかし、マンションやアパートなどの賃貸物件と比較すると面積に対しての収益性はそこまで高くないというデメリットがあります。また、空室になってしまうと家賃収入を得ることが出来ないというリスクや、複数の戸建を建築する場合には資金計画もしっかりと検討する必要があります。

2.相続税対策としての戸建て賃貸

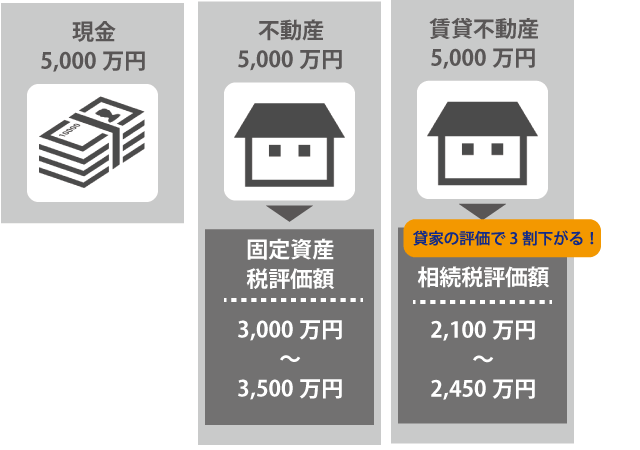

不動産を利用した相続税対策は、相続税を計算する際の財産の評価方法がポイントとなります。相続税対策として不動産を活用する際に覚えておいていただきたい点は、相続税の課税価額を算出する際に、現金よりも不動産に変更する方が相続税の課税価格の基となる評価額が下がり、不動産を賃貸することでさらに評価額を下げることが出来るという事です。

2-1.不動産の評価方法

相続税を計算する際には、国税庁が定めている「財産評価基本通達」という相続税評価額を算出するためのルールに従って計算する必要があります。相続税評価額の基本は相続発生時の換金価値となるため、現預貯金であれば、そのままの金額が相続税評価額となります。

しかし、不動産の場合には、相続発生時の換金価値ではなく、国税庁が定めている評価方式を用いて計算する必要があります。

この評価方式を用いて算出された評価額は、時価よりも低く設定されているため、時価と評価額の乖離が相続税対策として有効と言われている理由です。

(1)土地の相続税評価額

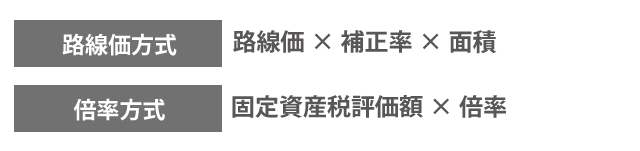

土地の相続税評価額は路線価もしくは倍率方式によって算出します。

路線価および倍率に関しては国税庁HPで確認することが出来ます。

国税庁HP「路線価図・評価倍率表」

(2)建物の相続税評価額

建物の相続税評価額は「固定資産税評価額×1.0」となり、固定資産税評価額がそのまま評価額になります。

固定資産税評価額は、固定資産税や都市計画税、不動産取得税、登録免許税などを計算する際の基準となる数字です。この固定資産税評価額は課税明細書に記載されています。お手元に課税明細書がある場合にはそちらを確認してみて下さい。

また、当該不動産を管轄している市区町村の役所(東京都は都税事務所)などで、固定資産税評価証明書を取得することも可能です。

2-2.賃貸することで評価額がさらに下がる

賃貸不動産は所有者が自由にその不動産を利用することが出来ません。そのため、相続財産に賃貸不動産が含まれる場合には、上記でご紹介した不動産の評価額よりもさらに評価額を下げることが出来ます。

(1)賃貸不動産が建築されている土地(貸家建付地)の評価額

土地の評価額は路線価もしくは倍率によって算出しますが、賃貸物件の立っている土地は貸家建付地と呼ばれ、下記の計算式を用いて評価額を算出します。

自用地の評価額は路線価もしくは倍率方式によって算出された評価額です。借地権割合は地域によって異なります。

(2)賃貸している建物の評価額

人に貸している建物の場合は、固定資産税評価額×70%となります。

3.遺産分割対策としての戸建て賃貸

2.では相続税対策としての戸建て賃貸についてご説明しました。戸建てに限らず、人に貸している状態の不動産は、相続税を計算する際に用いられる財産の評価額を下げることが出来るという点で相続税対策に繋がるわけですが、戸建て賃貸のもうひとつのメリットは遺産分割の対策に繋がるという点が挙げられます。

3-1.遺産分割で揉めやすい不動産

相続が発生した場合、誰がどの財産を引き継ぐかを相続人同士で話し合う遺産分割協議が行われます。

被相続人の遺産が現預貯金や有価証券など分割しやすい財産の場合には、遺産分割で揉めることは少ないです。

しかし、不動産のように分割の難しい財産の場合、遺産分割が難航する可能性があります。

相続によって取得した不動産を相続人の共有財産にすることも可能ですが、将来的に売却を検討している場合や新たな相続が発生した場合に複雑になる可能性が高いため、共有名義での取得はお勧め出来ません。

3-2.戸建て賃貸は遺産分割にも有効

遺産分割で親族が揉めることの無いように対策を取りたいという場合には、戸建て賃貸が有効です。

相続税を抑えるためにアパートやマンションを建築してしまうと、その1棟を誰が相続するかで揉めることになります。

しかし、戸建賃貸であれば、1戸ごとに分割することが出来るため平等に分割することが可能です。また、共有名義になるリスクもありません。それぞれを単独相続することで、売却も簡単に行うことが出来ます。そのため、相続税の納税資金に当てることも可能です。

まとめ

不動産を活用した相続対策はいくつかありますが、戸建て賃貸による相続対策は遺産分割に対する対策としても有効です。

不動産は分割が難しい財産であり、また相続税の納税資金に対しての対策も検討しておく必要があります。

そのため、現在自宅がある土地を分割して戸建て賃貸を建築しておくことで、将来相続が発生した際に、揉めること無く分割することが可能になります。

相続税や遺産分割など相続に関する対策は、生前にきちんと行うことが大切です。専門家に相談しながらベストな方法を探すようにしましょう。