自宅売却による譲渡所得が3,000万円控除される「マイホームを売ったときの特例」とは

転勤や転職による引っ越しなどライフスタイルの変化によって自宅の売却を検討されている方もいらっしゃるのではないでしょうか? 不動産の売却によって得た譲渡益には譲渡所得税や住民税が課税されます。 不動産の所有期間の長短に応じて課税される税率が異なりますが、決して安い金額ではありません。 そこで、今回は、所有していた自宅を売却した際に譲渡所得が最大3,000万円控除される特例を紹介します。

目次

1.3,000万円の特別控除(マイホームを売ったときの特例)とは?

マイホームを売った時の特例とは、居住用として利用していた不動産を売却した際に得た譲渡所得から最高3,000万円が控除される特例です。 控除額が最高で3,000万円ということから、3,000万円の特別控除や3,000万円控除の特例などの呼ばれ方をします。通常、譲渡所得は不動産の所有期間に応じて、短期譲渡所得、長期譲渡所得のいずれかに該当し、それぞれの税率で課税されることになります。この3,000万円の特別控除は、所有期間が短期であれ長期であれ、要件を満たすことで利用することが可能です。

1-1.適用要件

特例の適用を受けるための要件は下記の通りです。

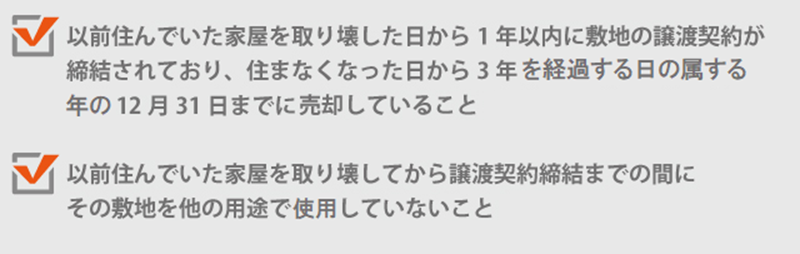

この特例は特例の名前の通り、マイホーム(居住用財産)が対象の特例です。ご自身が自宅として利用していた建物や建物と敷地、借地権などの売却が適用対象となります。 現在は住んでいない空き家の場合、住まなくなった日から3年を経過する日の属する年の12月31日までに売却をしていれば適用対象となります。また、家屋を取り壊してしまっている場合でも、下記の2つの要件を満たしていれば適用可能です。

過去2年以内にマイホームを売ったときの特例の適用を受けてしまうと、今回の売却では適用されなくなります。 ただし、「被相続人の居住用財産に係る譲渡所得の特別控除の特例」によって相続空き家の3,000万円控除の適用を受けている場合は併用可能です。

ただし、東日本大震災によって滅失してしまった場合には、災害のあった日から7年目の12月31日が売却期限となります。

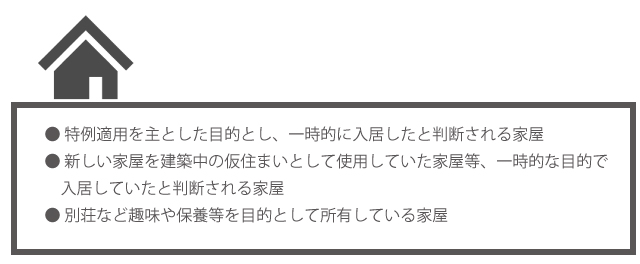

1-2.マイホームを売った時の特例が適用されない家屋

マイホームの特例は下記に該当する家屋には適用されませんので注意してください。

1-3.マイホームを売ったときの特例適用の手続きは?

マイホームを売ったときの特例の適用には確定申告が必要です。 特例の適用によって、譲渡所得が発生しないことになった場合でも必ず確定申告を行う必要があります。

(1)確定申告の時期

確定申告では1月1日~12月31日までの所得等について翌年の2月16日~3月15日までに申告・納税を行います。 特例の適用を受ける方は、売却(譲渡)を行った年の翌年の確定申告時期に申告を行いましょう。

(2)確定申告書(分離課税用)第三表に特例適用を記入

確定申告書(分離課税用)第三表に特例適用について記載する箇所があります。ここに適用条文を記載します。 マイホームを売った時の特例(3,000万円控除)は「措法35条」と記載してください。

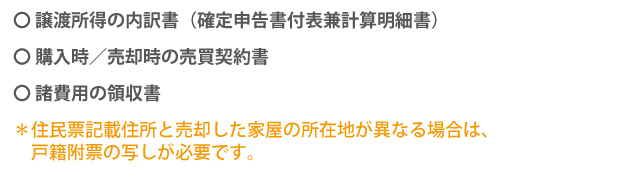

(3)添付書類

下記の添付書類を確定申告書と一緒に提出してください。

2.こんなケースは適用できる?

2-1.家屋と敷地の名義が異なる場合

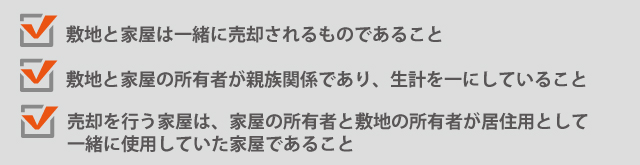

敷地となる土地は父の名義、家屋は母の名義など、敷地と家屋の名義が異なる場合、特例の扱いはどのようになるのでしょうか?

マイホームを売ったときの特例は、適用要件の1つ目にあるように「自分が住んでいる家屋もしくは家屋とその敷地や借地権を売却すること」です。つまり、原則として家屋を所有している必要があります。 従って、上記の例の場合、特例の適用対象は家屋の所有者である母となりますが、下記の要件をすべて満たしている場合、土地と家屋の合計で3,000万円までであれば特例の適用を受けることが出来ます。

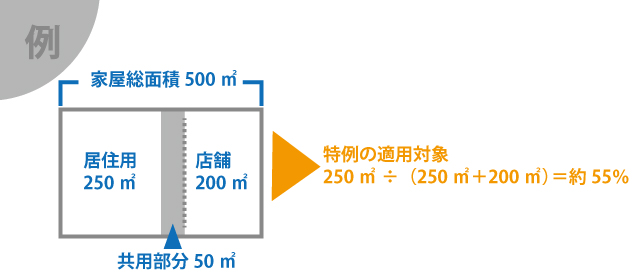

2-2.自宅の一部を店舗にしていた場合

マイホームを売った時の特例は居住用財産が対象となる特例です。店舗併用や賃貸併用など、自宅の一部を居住用とは別の用途で使用していた場合、居住部分のみが特例適用対象となります。 居住部分の判断方法は、共有部分を除いた、居住スペースとその他用途スペースの割合によって、特例適用対象となるスペースを算出します。

上記の例では、約55%が居住スペースとなり、特例の適用対象となります。 ただし、居住スペースが90%以上あるという場合には、すべてを居住用として特例の適用をうけることが出来ます。

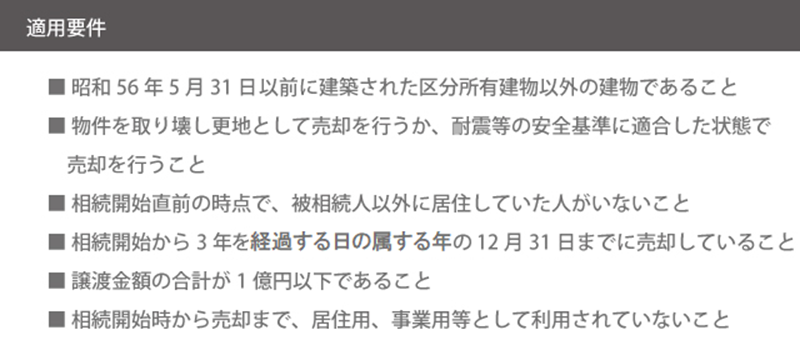

3.相続で取得した不動産でも3,000万円控除される

平成27年の税制改正によって、被相続人が住んでいた自宅を相続後に売却した場合でも3,000万円の特別控除の適用を受けることが出来るようになりました。 相続によって取得した不動産の場合には、以下の要件を満たしている必要があります。

昭和56年以前の建物は耐震基準が旧耐震基準となっているため、特例を適用する場合には、建物を取り壊すか、新耐震基準に適合するようリフォームを行う必要があります。なお、令和6年1月1日以降は、売却後、翌年2月15日までに取り壊しまたは耐震リフォームを行う場合にも適用できます。

この特例は平成28年4月1日から令和9年12月31日までの間に売却した不動産が対象となります。

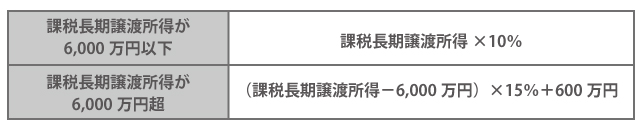

4.マイホームを売った時の特例は軽減税率との併用も可能

売却をした不動産の所有期間が10年を超える場合には、一定の要件を満たすことで長期譲渡所得の税額を軽減してくれる特例があります。 この軽減税率の特例はマイホームを売ったときの特例と併用して利用することが可能です。 軽減税率適用後の税率は下記の通りです。

自宅を売却して譲渡益が生じた場合には、マイホームを売ったときの特例や軽減税率の適用を受けることで譲渡所得税や住民税を抑えることが出来ます。 マイホームを売ったときの特例も軽減税率も確定申告を行う必要がありますので、特例適用によって納める税額が無い場合でも忘れずに確定申告を行って下さい。