不動産売却時に課税される3つの税金|譲渡所得の計算方法

不動産を売却する際に発生する税金は「印紙税」「譲渡所得税」「住民税」の3つです。

印紙税は不動産の売買契約を行う際に、売主と買主の双方が契約の金額に応じて印紙を貼り付けます。

譲渡所得税と住民税は売却によって利益が生じた場合に発生する税金です。赤字になってしまう場合には発生しませんが、譲渡所得税と住民税について理解しておかないと、こんなに税金がかかるとは思わなかった! ということになりかねません。

そこで今回は、この「譲渡所得税」と「住民税」に関して詳しくご紹介したいと思います。

目次

1.譲渡所得に課税される譲渡所得税と住民税

譲渡所得税と住民税は不動産の売却によって得た譲渡所得に課税される税金です。

最初に述べたように、譲渡所得が赤字の場合には譲渡所得税も住民税も課税されません。譲渡所得税と住民税の計算を行うためには譲渡所得がいくらかかるかを算出する必要があります。

1-1.譲渡所得の算出方法

譲渡所得は下記の算出式を用いて計算します。

(1)

取得費は売却を検討している不動産を購入した時にかかった費用を言います。譲渡所得を算出する際の取得費は、購入時の価格から減価償却費を差引いた金額が該当します。

【減価償却費とは】

減価償却費とは年数の経過によって価値が下がっていく物の、下がっていく価値を表しています。

不動産の場合には土地は年数が経過しても価値が変動することは原則としてありませんので、対象は建物となります。

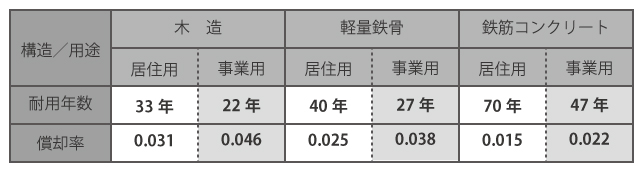

建物には、建物の構造に応じた法定耐用年数が定められており、耐用年数によって償却率が異なります。

また、事業用と居住用でも耐用年数償却率が異なります。

取得費がわからない場合には、譲渡金額の5%を取得費として概算で計算することも可能です。

(2)譲渡費用とは

譲渡費用は不動産を売却する際にかかった費用を言います。

譲渡費用に含まれる内容は主に以下の通りです。

・売却時の仲介手数料

・登記費用

・印紙税

・立退料

・建物の取壊し費用

・測量費

・借地権の売却に伴う名義書換料

・売買契約変更に伴う違約金 等

注意しなければならない点は売却に伴う費用である必要があるということです。

ご自身が居住するために修繕した修繕費等は譲渡費用には含まれません。

1-2.税金の課税対象となる課税譲渡所得を算出する

譲渡所得税や住民税は算出された譲渡所得がまるまる課税対象となるとは限りません。

算出した譲渡所得から特別控除を差し引くと課税対象となる課税譲渡所得を算出することが出来ます。

この際、特別控除を差し引き、課税譲渡所得がマイナスとなる場合には、譲渡所得税、住民税を支払う必要はありません。

【特別控除とは】

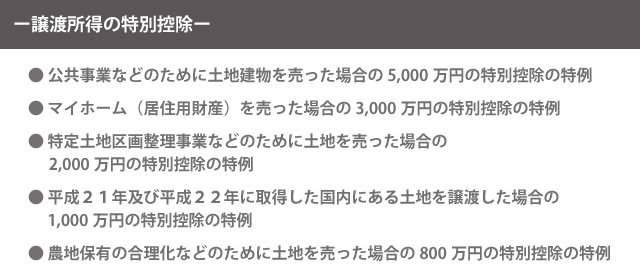

譲渡所得には6つの特別控除があります。細かい要件に関しては割愛させていただきますが、控除の種類は下記の通りです。

上記特別控除に関しての詳細については国税庁HPをご確認ください。

国税庁HP「譲渡所得の特別控除の種類」

2.譲渡所得税と住民税は所有期間によって税率が変わる

課税譲渡所得が算出されたら、税率をかけることで課税される税金の金額を把握することが出来ます。

ここで、ポイントがあります。

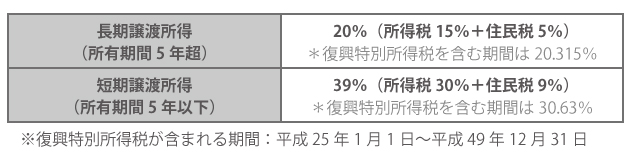

譲渡所得税と住民税の税率は一定ではありません。不動産の所有期間によって「長期譲渡所得」と「短期譲渡所得」に分けられ、課税される税率が異なります。

2-1.長期譲渡所得とは

長期譲渡所得とは、不動産を売却した年の1月1日の時点でその不動産の所有期間が5年を超えている場合を言います。

長期譲渡所得の税率は所得税が15%、住民税が5%の計20%です。ただし、平成25年1月1日から平成49年12月31日までは復興特別所得税(15%×2.1%)が加算されるため、20.315%となります。

2-2.短期譲渡所得とは

短期譲渡所得とは、不動産を売却した年の1月1日の時点でその不動産の所有期間が5年以下の場合を言います。

短期譲渡所得の税率は所得税が30%、住民税が9%の計39%です。そして、長期譲渡所得と同様に平成25年1月1日から平成49年12月31日までは復興特別所得税(30%×2.1%)が加算され、39.63%となります。

2-3.不動産の売却は5年経過後の方が良い

長期譲渡所得と短期譲渡所得では税率に大きな差が生じます。そのため、よほどの事情がない場合には、5年を経過した後に売却を行ったほうが税金を抑えることが出来ます。

3.所有期間が10年以上なら税率を抑える特例もある

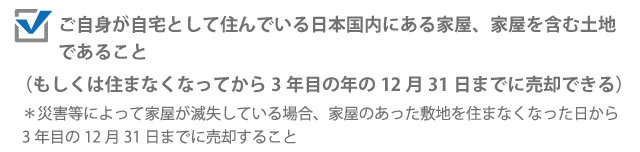

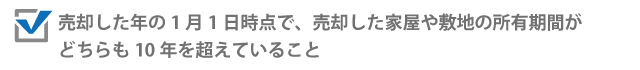

ご自身が住んでいた居住用の不動産で、所有期間が10年を超えている場合、要件を満たすことで「マイホームを売った時の軽減税率の特例」の適用を受けることが出来ます。

この特例の適用を受けることで、長期譲渡所得の税額を抑えることが出来ます。

3-1.特例の適用要件

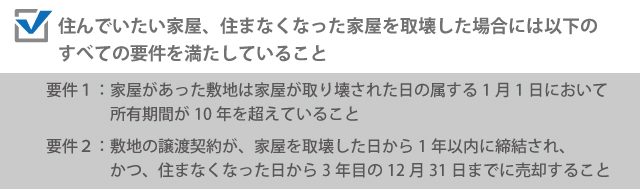

マイホームを売った時の軽減税率の特例は以下のすべての項目を満たしている必要があります。

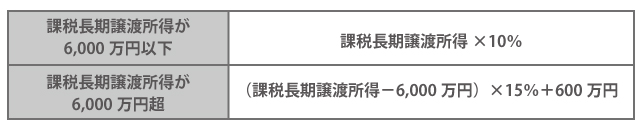

3-2.特例適用による軽減税率

課税長期譲渡所得の金額が6,000万円を超えるかどうかによって課税される税額が異なります。

まとめ

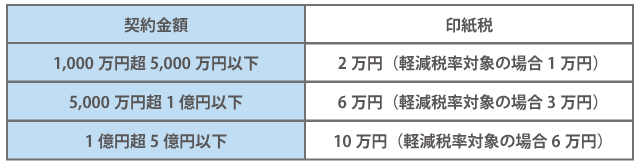

不動産を売却する際には、主に3つの税金が課税されます。今回は「譲渡所得税」と「住民税」についての詳細をご紹介しました。印紙税は契約金額によって税額が異なります。不動産の売却で考えられる契約金額の印紙税を一例としてご紹介しておきますので、参考にしてみて下さい。

譲渡所得税と住民税は、他の所得とは分けて考える分離課税になります。そのため、売却によって譲渡所得が発生した場合には、確定申告が必要となります。売却を行った年の翌年3月15日までに申告・納税を行って下さい。