不動産の売却に適した時期はいつ?

相続によって取得した不動産を売却したい、所有している不動産を売却したいなど不動産の売却を考えている場合、なるべく早くできるだけ高く売却したいですよね。

不動産の売却を検討する場合、売却に適した時期というものを把握しておくことがとても重要です。また、不動産を売却すると売却して得た譲渡所得に対して所得税や住民税が課税されます。このような税金についても理解しておかないと高額な税金を納めなければならない事態になってしまいます。

相続した不動産を売却するときに覚えておきたい特例や不動産の売却に適したタイミングなどをご紹介します。

目次

1.相続した不動産の売却のタイミングは?

1-1.取得費加算の特例の適用を受けるなら3年以内に売却!

相続によって取得した不動産を売却する場合、相続開始から3年以内に売却すると、取得費加算の特例という特例の適用を受けることが出来ます。

取得費加算の特例とは、相続によって取得した不動産を売却した場合、相続税として納めた金額の一部を譲渡資産の取得費に加算することが出来るという特例です。

(1)特例適用の要件

特例の適用を受けるためには以下の要件を満たす必要があります。

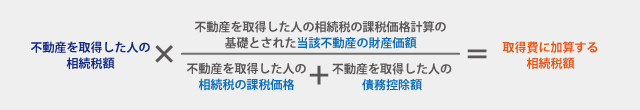

(2)取得費に加算できる相続税の計算方法

取得費に加算することができる相続税は以下算出式を用いて計算します。

上記の金額が特例適用前の譲渡益の金額を超える場合には、実際の譲渡益相当分が取得費に加算される金額となります。

1-2.空き家になってしまうなら1年以内の売却が目安!

相続しても空き家になってしまうという場合には、早めの売却をお勧めします。近年、空き家問題が深刻化しており、空家等対策の推進に関する特別措置法という法令が施行されました。この法令により、特定空家(管理不全空家も含む)と判断された空き家は固定資産税の特別措置が解除される可能性があります。特例措置が解除されると固定資産税が今まで支払っていた金額の3~6倍になってしまうかもしれません。住んでもいない不動産の固定資産税を6倍の金額で納めなければならないとなっては大変です。

固定資産税は年1回見直しとなります。特定空家と判断される前に早めの売却を行いましょう。

また、被相続人が居住用としていた不動産を売却した場合、一定の要件を満たしていると譲渡所得から最大3,000万円まで控除される特例もあります。この特例は現状、令和9年12月31日までに売却した場合という期間限定の特例となりますので注意してください。

2.不動産の売却に適した時期とは?

2-1.不動産の売却には季節も関係する

一般的に新生活が始まる4月の前、1月~3月に住宅の購入を検討される方が多くなります。

そのため、この期間に売り出せるように準備を進めるとスムーズに売却が進む確率が高くなります。

中古不動産の場合、売れるまでの期間は少なくても3か月程度は見込んでおきたいため、12月頃から売却をスタートすることが理想的です。

反対に最も売りづらい季節は4月です。4月は不動産市場の動きが低迷する時期です。なるべくこの時期は外しましょう。もし、1月~3月を逃してしまった場合は、次に移動の多い9月頃を狙って、6月~8月に販売活動を行うように準備してみてください。

2-2.築年数は10年以内が目安

日本の場合、不動産の価値は新築時が最も高いです。どんなに短い期間であっても、人が住んだという事実によって価値が大きく下がります。そのため、新築の物件で一番、価値が下がる時期は1年~2年目です。

そして、次いで大きく値段が下がる年数が15年です。できるだけ高い金額での売却を検討する場合には、

築年数10年以内をひとつの目安として考えていただけると良いかと思います。

特に、戸建ての場合、20年を経過してしまうと建物の価値は全く無いという評価になってしまうこともあります。

2-3.所有期間で税額が変わる!

不動産を売却すると売却によって得た譲渡所得に対して所得税や住民税が課税されます。譲渡所得に課税される所得税や住民税の税率は、不動産の所有期間によって変わります。

(上記のほか、平成25年から令和19年まで復興特別所得税(短期譲渡0.63%、長期譲渡0.315%)が加算されます。)

所有期間が5年以下の場合には譲渡所得に課税される税率は40%近くになります。この結果から考えると売却は所有期間が5年以上経過してからの方が良いと言えます。

2-4.買ったときよりも少し高いなら売却してしまおう!

不動産の価格はプロでも判断が難しいと言われるほど、細かく変動します。そのため、購入時の金額を上回るようであればそのタイミングで売却してしまうということもひとつです。

3.不動産を売却したら確定申告が必要?

不動産の売却によって利益が出た場合には譲渡所得の確定申告が必要となります。

確定申告は1月1日~12月31日までを1年とし、その翌年の2月16日~3月15日に申告・納付を行います。

つまり、売却した年の翌年2月16日~3月15日が申告・納付期間となります。

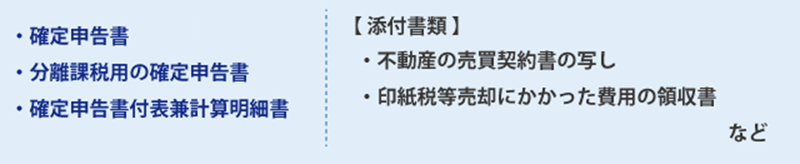

譲渡所得の確定申告には、以下の書類が必要となります。

軽減税率や特例の適用を受ける場合には上記以外の書類も必要となることがあります。必要書類についての詳細は管轄の税務署にご確認ください。確定申告は税理士に依頼することも可能です。税理士に依頼する場合には費用がかかりますが、1か月という短い期間に行わなければならないため、時間に余裕の無い方は任せてしまったほうが安心です。

まとめ

相続によって取得した不動産もご自身がもともと所有されていた不動産も、売却のタイミングをしっかりと把握して売り時を逃さないようにしてください。

不動産の売却は専門家の意見も参考にしながら進めていくと良いと思います。将来的には売却を検討しているという場合には、信頼できる不動産会社をみつけておくことも大切です。

不動産は大事な資産です。納得できる売却ができるように色々調べておきましょう。