不動産を有効活用|不動産を活用した相続対策とは

相続対策といえば不動産の活用は常識になりつつあります。

そこで今回は相続税の考え方や不動産を活用するとなぜ相続対策になるのかなど基本となる考え方についてご紹介します。

目次

1.相続税の基本的な考え方

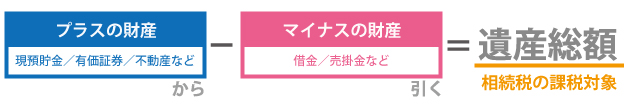

相続税は相続によって取得した財産に課税される税金です。

相続によって取得した財産というと、現預貯金や不動産などを想像されるかと思いますが、現預貯金や不動産などの財産以外にも負債などマイナスの財産も相続財産に含まれます。

現預貯金などのプラスの財産から負債などのマイナスの財産を控除し(債務控除)、算出された金額が遺産総額となります。

そして、その遺産総額から基礎控除を引いた金額が相続税の課税対象価額となります。

そこから、各相続人がそれぞれ相続した金額に対して税率をかけることで相続税が算出されます。

これが相続税の基本的な考え方です。

相続税がどれくらいかかるか確認したいという方は下記のシミュレーションで計算することが出来ます。

*相続税シミュレーション

つまり、遺産総額を抑えることで相続税を抑えることができるということになります。

そして、不動産を上手に活用することで遺産総額を抑えることが可能となります。

2.不動産を活用した相続対策

2-1.不動産の価値は相続税評価額によって判断される

不動産が相続対策となる大きな理由はその評価方法にあります。不動産の評価とは不動産の価値を示すものです。相続税の計算では、相続税評価額という方法によって不動産の価値を算出します。

上記の算出式を用いてそれぞれの相続税評価額を算出します。土地の場合は実勢価格の80%程度、建物は固定資産税評価額がそのまま相続税評価額となるため70%程度となることが多いです。

このように、実勢価格と相続税評価額の間に生じる乖離が、不動産が相続対策に有効と言われる理由のひとつです。

2-2.小規模宅地等の特例など特例の適用が受けられる

相続税は高額になることが多いため、遺されたご家族の生活を守るために様々な控除の特例があります。

不動産に適用される控除の代表は「小規模宅地等の特例」です。

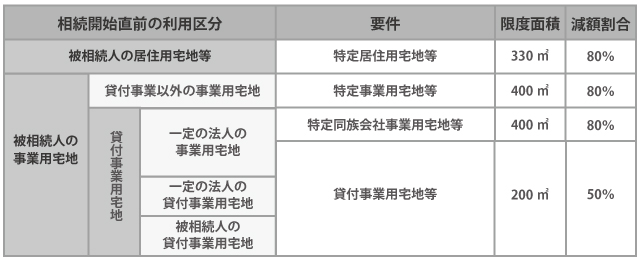

小規模宅地等の特例とは、被相続人が居住用として使用していた宅地や事業用としていた宅地等で一定の要件を満たしている場合には最大80%評価を下げてくれるという特例です。

どの宅地に該当するかによって限度面積や減額割合が変わりますが、少なくても50%は評価を下げることができます。ただし、小規模宅地等の特例の適用を受ける場合には必ず相続税の申告を行う必要がありますので注意してください。

2-3.居住用より賃貸不動産の方がさらに効果が高くなる

1億円の現金を不動産に変えることで相続税対策になることをご説明しましたが、ご自身で使用する不動産よりも、人に貸している不動産の方がさらに評価を下げることが出来ます。

人に貸している不動産は所有者が自由に使うことは出来ません。そのため、税法では人に貸している場合、一定の減額をしてもらうことが出来るようになっているのです。

(1)土地の評価

土地の評価は単純に人に貸している土地と、賃貸アパートなど賃貸物件が建設されている土地(貸付建付地)で評価が異なります。

借地権割合は地域などによって異なりますが住宅地の場合には60%~70%が一般的です。ご自身の所有している土地の借地権割合が知りたいという場合には、路線価図を確認すると調べることができます。

(2)建物の評価額

人に貸している建物の評価ももちろん下げることが出来ます。

3.相続後の不動産の活用方法

不動産は相続対策として有効となるという点についてご説明しましたが、では、相続した後の不動産にはどのような活用方法があるのでしょうか?

3-1.売却する

相続した不動産を売却するという場合には、まずは相続登記を行いしっかりと名義をご自身に変更しておきましょう。また、単独相続で取得している場合には問題ありませんが、共有名義で相続しているという場合には、共有人全員の同意がないと売却することができませんので注意してください。

準備が整ったら、不動産会社に依頼して売却を進めます。

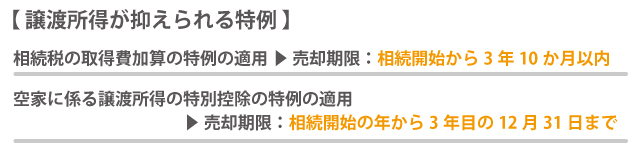

相続した不動産を一定期間内に売却すると、譲渡所得税を抑えることができる特例もありますので、売却する場合にはなるべく早めに準備を始めたほうが良いといえます。

相続した不動産を売却する場合、譲渡所得税以外にも税金や費用が発生します。売却時にかかる税金などについては下記も併せてご確認ください。

*相続した不動産を売却した際にかかる税金のすべて

3-2.人に貸す

思い入れのある不動産などの場合には、売却したくないと思われる方もいらっしゃると思います。

売却はしたくないという場合には賃貸として人に貸すという方法もひとつです。

ただし、賃貸として人に貸す場合には以下の点に注意しましょう。

賃貸不動産は入居者がいなければ成り立ちません。そのため、賃貸不動産としての需要が低いとなかなか借り手が見つからないという可能性も考えられます。また、ご自身で管理できる距離であればご自身で管理することもできますが、賃貸不動産の管理はなかなか手間がかかります。遠方の不動産の場合には地元の不動産会社に管理をお願いしたほうが良いでしょう。

3-3.寄付する

売却も賃貸も難しいという場合、自治体や個人、企業などに寄付するという方法もあります。

寄付を行うと、所得税の寄付金控除の対象となります。

寄付金控除を受けるためには確定申告が必要となりますので、忘れずに行ってください。

しかし、寄付は断られるということもありますので注意してください。

また、法人に寄付する場合には譲渡所得税が課税される可能性がありますのでこちらも併せて注意してください。

まとめ

不動産を活用した相続対策は相続税を抑えるためにはとても有効です。ただし、相続人が複数いる場合には、現預貯金とは異なり遺産分割が難しくなるというデメリットもあります。遺されたご家族が遺産分割で揉めてしまうことの無いように対策を考えておく必要があります。

また、相続によって取得した不動産はなるべく早く相続登記を行い、売却や賃貸などに有効活用してください。