養子縁組による相続対策と注意点

養子縁組による相続対策という方法を聞いたことがある方もいらっしゃるのではないでしょうか?

養子縁組には「特別養子縁組」と「普通養子縁組」の2つの制度が存在します。

相続対策として養子縁組を行う際に、どちらの制度を利用するかによって異なる部分があります。

今回は、養子縁組と相続の関係性について詳しくご紹介します。

目次

1.養子縁組と法定相続人

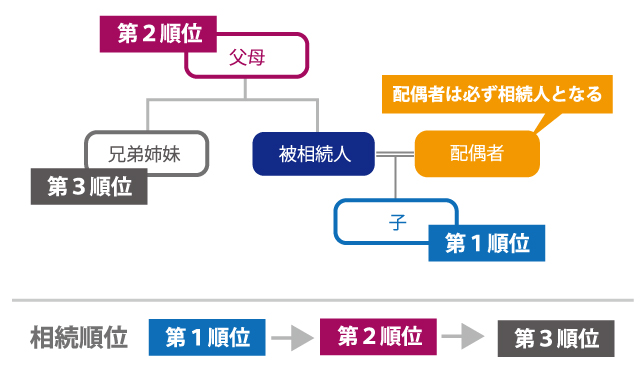

法定相続人とは当該相続において「相続する権利を持つ人」のことを言います。

原則として被相続人の配偶者は必ず法定相続人となりますが、配偶者以外の法定相続人には順位が付いており先順位から順に相続する権利を持ちます。

養子縁組を行うと、条件によっては被相続人の子という扱いになり、養子は第1順位に該当します。

その結果、法定相続人の数に変化が生じることとなります。法定相続人の数に変化が生じると相続税の基礎控除や非課税枠、相続税の総額に大きく影響してきます。

1-1.基礎控除や非課税枠について

相続税の控除対象となる金額を算出する際に、法定相続人の人数が関係してきます。

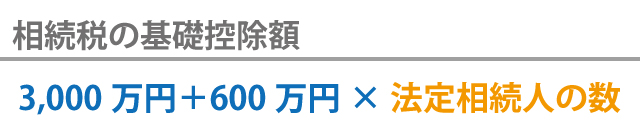

相続税の基礎控除の計算では

死亡保険金・死亡退職金の非課税枠では

法定相続人が配偶者のみであれば、基礎控除は3,600万円、非課税枠は500万円となりますが、配偶者と子2人の合計3名であれば、基礎控除は4,800万円、非課税枠は1,500万円となり法定相続人が多いほど控除される金額も大きくなります。

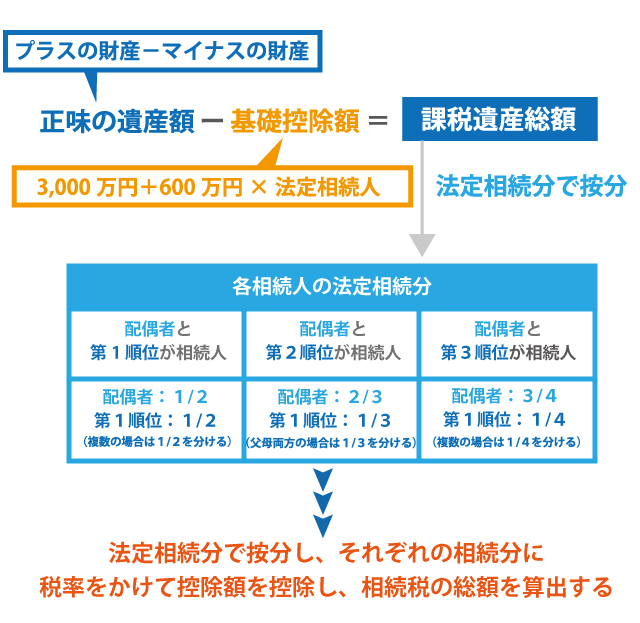

1-2.相続税の総額

相続税の総額は、遺産総額から基礎控除を引いた金額を法定相続人が法定相続分に応じて取得したと考えてそれぞれの取得金額に相続税率をかけ、それぞれの相続税額を算出します。

1-3.法定相続人に含むことができる養子の人数

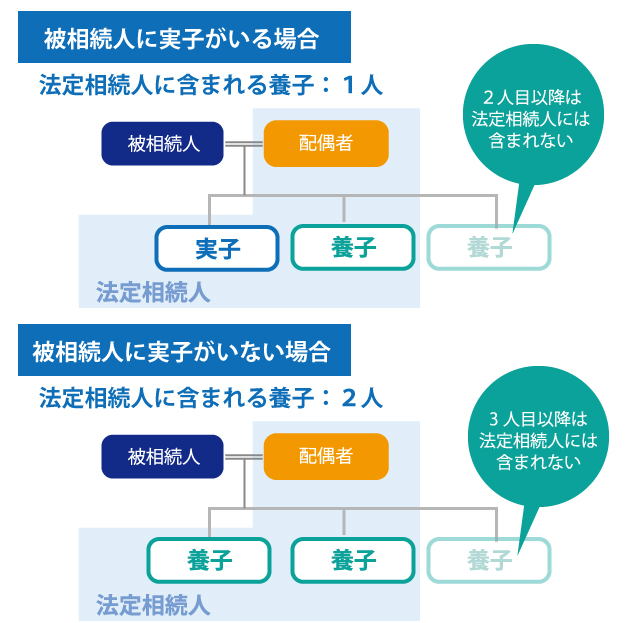

上記でご説明したように、法定相続人の数は相続税の計算を行う上で重要な意味を持っています。

そのため、法定相続人に含むことができる養子には人数が定められています。

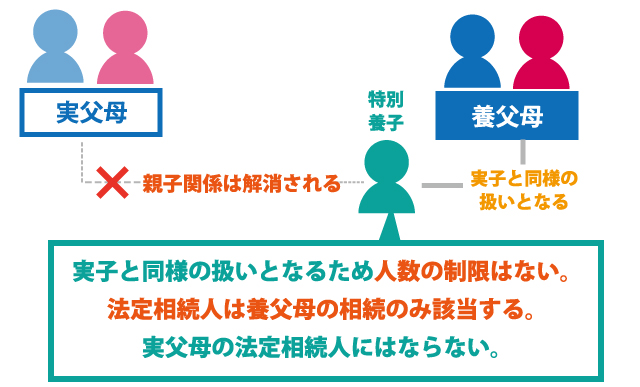

ただし、特別養子縁組によって養子となった場合、実子と同じ扱いとなるため法定相続人に含むことができる人数の制限はありません。特別養子縁組制度について次項で詳しくご説明します。

2.2つの養子縁組制度

養子縁組と法定相続人の関係についてご紹介しましたが、特別養子縁組と普通養子縁組という2つの制度が存在します。先程もご説明したように、特別養子縁組による養子の場合には、実子と同様の扱いとなるため養子の人数制限に該当しません。

それぞれの特徴等について詳しくご説明していきます。

2-1.普通養子縁組制度

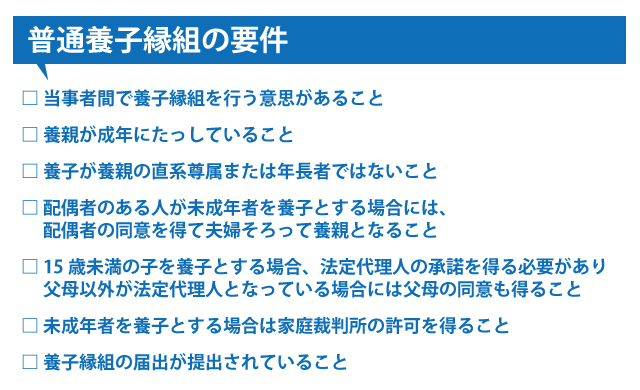

一般的に養子と言われるケースが「普通養子縁組制度」による養子縁組です。

普通養子縁組制度による養子縁組は以下の要件を満たしている必要があります。

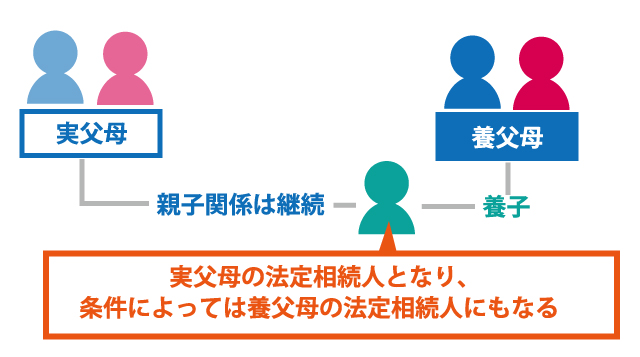

普通養子縁組の場合には、実父母との親子関係はそのままの状態で、養親との親子関係を築く形となります。

養親に実子がいる場合には1人、実子がいない場合には2人まで養親の法定相続人となります。

また、実父母の相続においては法定相続人であることに代わりはありません。

つまり、普通養子縁組によって養子となった場合には、実父母、養父母どちらの相続の場合でも法定相続人に該当します。

2-2.特別養子縁組制度

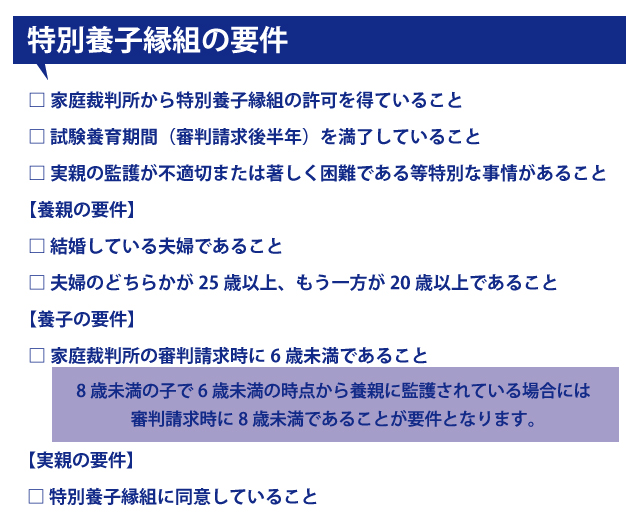

特別養子縁組の場合、実父母や親族との関係性が完全に断たれ、法律的にも養父母と血縁関係を作ることができる制度です。普通養子縁組と比較すると要件も厳しくなります。

特別養子縁組は実父母との親子関係は解消されます。そのため、実父母の相続には関係がありません。

また、特別養子縁組によって養子となった場合には養父母の実子と同様の扱いとなるため、養父母の相続の法定相続人となり、人数に制限はありません。

3.養子縁組による相続の注意点

3-1.孫を養子とする場合

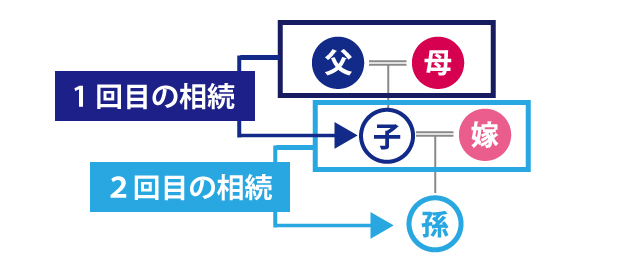

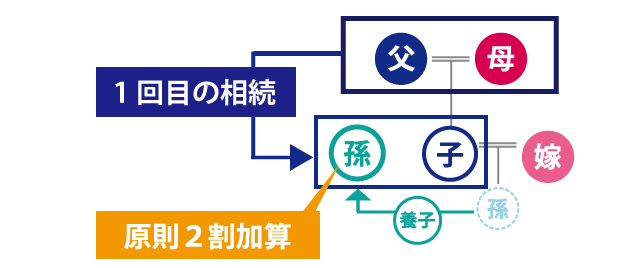

被相続人の孫は、本来、直系の2親等の血族となります。孫が相続によって財産を取得するまでには、通常2回の相続が必要となります。

しかし、孫を養子にすると1回目の相続で孫が財産を取得することになります。そのため、孫が養子になった場合には原則として相続税の2割加算の対象となります。

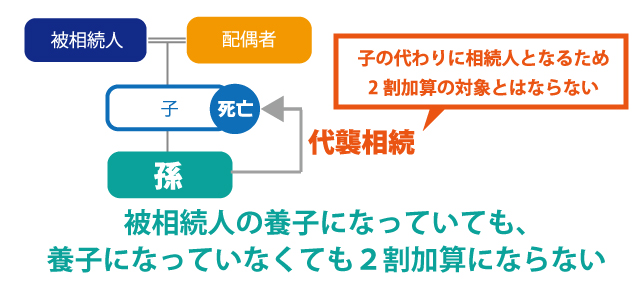

上記のように、孫が養子となった場合には相続税の2割加算が原則です。しかし、孫が代襲相続人となった場合には養子となっていても、養子となっていなくても2割加算の対象とはなりません。

孫が代襲相続によって相続することになった場合には2割加算の対象とはなりませんが、代襲相続のない孫養子として相続人となった場合には2割加算の対象となるため注意が必要です。

3-2.養親の代襲相続

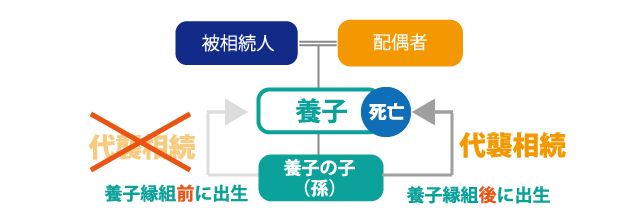

養子の子が養親の代襲相続は、その養子の子が養子縁組の前に産まれた子か後に産まれた子かによって扱いが異なります。

養子縁組後に産まれた子の場合には、養親との血族関係が認められるため代襲相続が可能ですが、養子縁組前に産まれた子は養親との親族関係とならないため、代襲相続は出来ません。

3-3.養子縁組による相続トラブル

普通養子縁組の場合、養親と養子の当事者間での合意によって成立します。そのため、相続が発生した時に初めて実子がその事実を知るというケースも少なくありません。

法定相続人となる養子の相続分は実子と同等となるため、突然知らない人が養子だったとなればトラブルに発展してもおかしくありません。また、知っていても心情的にトラブルになりやすい傾向にあります。

3-4.明らかな節税目的は認められないことも

養子縁組の目的が明らかに節税目的と判断されると、養子が法定相続人として認められない可能性があります。

これは税務調査によって判断されるケースが多いです。

税務署に租税回避行為と判断されないように、養子縁組の目的がしっかりとしている必要があります。

まとめ

養子縁組を行うことで法定相続人の数を増やすことが可能となり、結果的に相続税の節税に繋がります。

しかし、養子縁組は簡単に解消することは出来ません。また、節税目的として養子縁組を行っていると判断されると法定相続人に含むことが出来なくなります。安易な養子縁組はトラブル以外にも相続税が多くなってしまうこともあるため、養子縁組を行う際には注意点をしっかりと理解し判断するようにしましょう。