なぜ不動産を購入すると相続対策に有効なのか。不動産購入による相続対策について

不動産を購入して相続対策を行うという方法は相続対策の中でもよく利用される方法のひとつです。

では、なぜ不動産を購入することで相続対策になるのでしょうか?

不動産購入による相続対策について詳しくご紹介します。

目次

1.現金と不動産の相続税評価額の違い

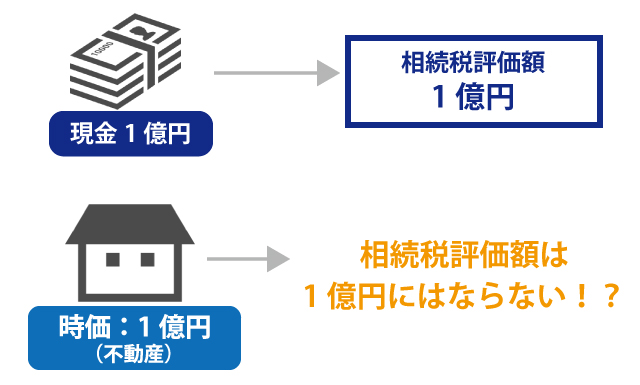

1億円の現金をそのまま相続するケースと1億円の不動産を相続するケース、それぞれの相続税評価額はいくらになるでしょうか。

現金の相続税評価額はそのままの金額となるので、この場合には1億円のままです。

ところが、不動産の場合には土地と建物、それぞれの評価額を算出します。具体的な算出方法は次項でご紹介しますが、不動産の場合は一般的に、時価よりも相続税評価額が低くなります。

そのため、同じ1億円でも現金のまま所有しているよりも不動産として所有している方が、相続税評価額を下げることが可能となります。

2.土地と建物の相続税評価額の算出方法

具体的に土地と建物の相続税評価額の算出方法を確認しておきましょう。

2-1.土地の相続税評価

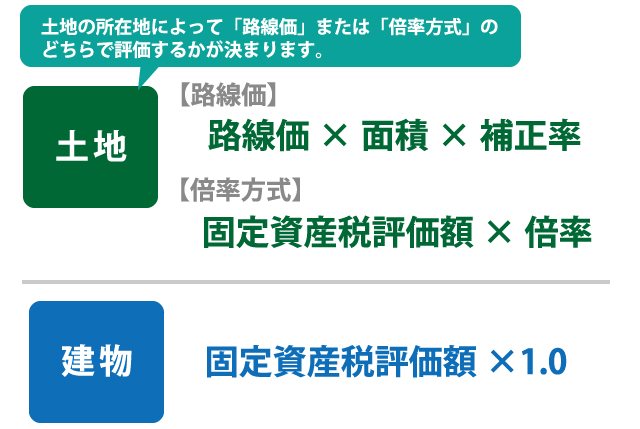

土地の相続税評価額は路線価を用いて計算を行います。路線価が設定されていないエリアの場合には倍率方式を用いて計算を行います。路線価および評価倍率は国税庁のホームページで確認することが可能です。

2-2.建物の相続税評価額

建物の相続税評価額は固定資産税評価額×1.0となるため、固定資産税評価額がそのまま相続税評価額となります。

3.賃貸不動産であればより相続税評価額が下がる

現金よりも不動産を所有している方が相続税を抑えることができるのですが、所有している不動産が人に貸している場合には相続税評価額がさらに下がります。

人に貸している土地や建物は所有者の自由に使用することができないため、自宅不動産よりも相続税評価額が低くなります。

3-1.土地の相続税評価

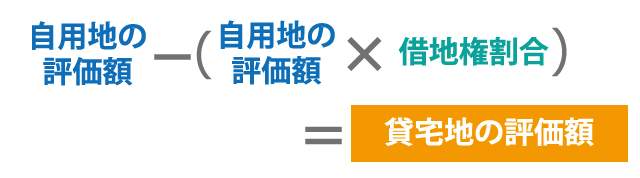

賃貸不動産の土地には、土地のみを貸している貸宅地と貸家建付地という賃貸物件を建設している土地の2つのパターンがあります。

(1)貸宅地の評価額

(2)貸家建付地の評価

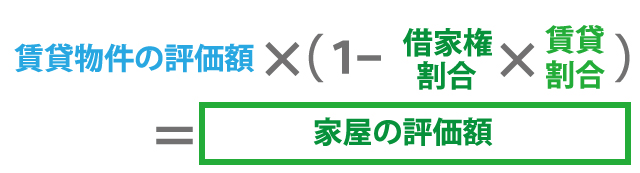

3-2.建物の評価額

賃貸割合は賃貸物件が一軒家の場合には100%ですが、アパートやマンション等の場合には、物件の総床面積に対して、相続税が課税されるタイミングで実際に貸している部分の面積の割合です。

全て同じ面積の部屋が10戸あるアパートで、8部屋が入居している場合には賃貸割合は80%となります。

4.お金を借りて賃貸不動産を購入する

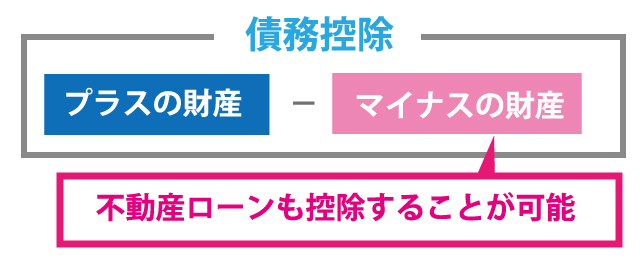

土地を所有されている方や、ある程度資産を保有されている方の場合にはローンを組んで賃貸不動産を購入、建築することで相続税を減らすことが出来ます。

このように、相続税の課税対象価額を算出する際にプラスの財産からマイナスの財産を引く、債務控除を行います。被相続人の負債は債務控除の対象となるため、不動産のローンを相続財産からマイナスすることが可能です。

ただし、繰り上げ返済には注意が必要です。

繰り上げ返済してしまうと、負債が少なくなるため相続税の課税対象価額を下げることが出来ません。

5.小規模宅地等の特例の適用を受けることができる

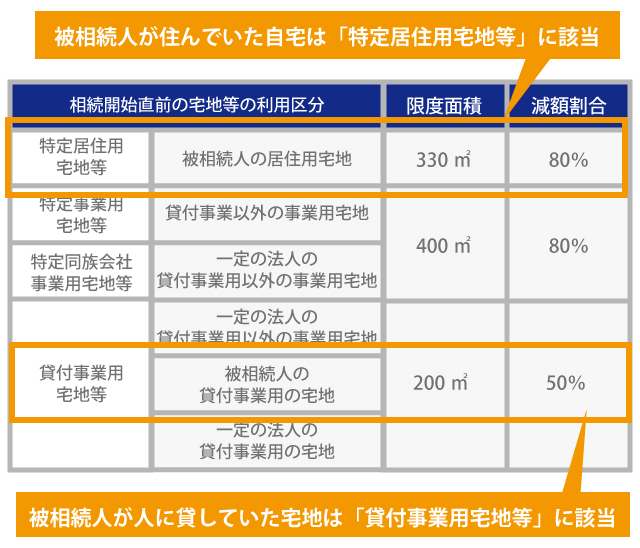

小規模宅地等の特例とは、被相続人やその家族の居住用、事業用の宅地に対し、一定の条件を満たしている場合には対象宅地の相続税評価額が最大80%減額される特例です。

小規模宅地等の特例は4つの利用区分に対して限度面積、減額割合が定められています。

被相続人が住んでいた宅地の場合には「特定居住用宅地等」、被相続人が貸していた宅地は「貸付事業用宅地等」に分類されます。

例えば、自宅以外に賃貸用不動産を所有していた場合には、それぞれで小規模宅地等の特例の適用を受けることが可能です。

小規模宅地等の特例の適用をうけることによって、相続税評価額を大きく減額することができます。

小規模宅地等の特例の適用を受けるためには、適用要件をクリアしている必要があります。

特定居住用宅地等の要件は被相続人が居住していた宅地を誰が相続するかによって要件が異なります。

特定居住用宅地等についての詳細は下記サイトをご確認ください。

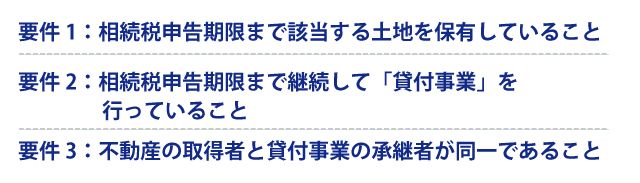

貸付事業用宅地の適用要件は以下の項目をすべて満たしている必要があります。

また、相続税の申告期限までに必ず相続税の申告を行う必要があります。

特例の適用を受けることで相続税が0円だったとしても、相続税の申告は必須となりますので注意してください。

6.相続する財産のバランスを考える

現金よりも不動産を相続することで相続対策となることをご紹介してきましたが、所有している財産をすべて不動産にしてしまうとリスクが生じる可能性があります。

相続対策には相続税の節税の他に、納税資金に対する対策や相続争いを避けるための対策なども検討する必要があります。

すべて不動産にしてしまうと、納税資金を捻出するために不動産を売却する必要が出てきてしまう可能性があります。売却を行えば売却によって得た利益に対して譲渡所得税が課税されます。

相続税を支払うために、譲渡所得税の支払いも必要になってしまうのです。また、不動産の売却はすぐにできるという保証がありません。相続税の申告期限までに売却ができなければ納税資金が準備できないということの無いようにバランスを考えた対策を行いましょう。

まとめ

不動産購入による相続対策についてご紹介しました。不動産は相続税評価額が実勢価格よりも下がるという点から相続対策に適していると言われています。また、被相続人が使用した土地の場合には小規模宅地等の特例など土地の評価額を下げる特例の適用を受けることが可能です。

しかし、相続対策は相続税の節税以外にも目を向ける必要があります。相続人が困らないようにあらゆる視点から相続対策を行うようにしてください。