海外の不動産でも相続税の節税はできる?海外不動産の評価について

相続財産の半数以上を占める不動産は、活用方法によって大きな節税効果が期待できます。

近年では、海外に不動産を所有している方も増えていますが、海外にある不動産も相続対策として活用することができるのでしょうか?

そもそも、海外にある不動産も相続税の課税対象となるのでしょうか?

☑【無料!】相続不動産を専門に取り扱うプロへ査定・売却の相談をする▶

目次

1.海外の不動産も相続税の課税対象

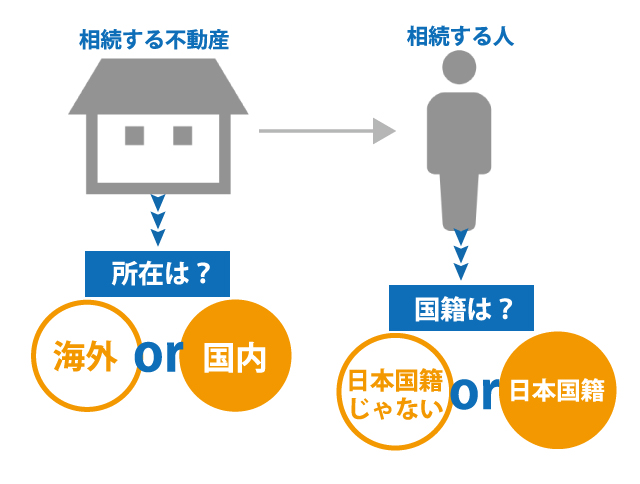

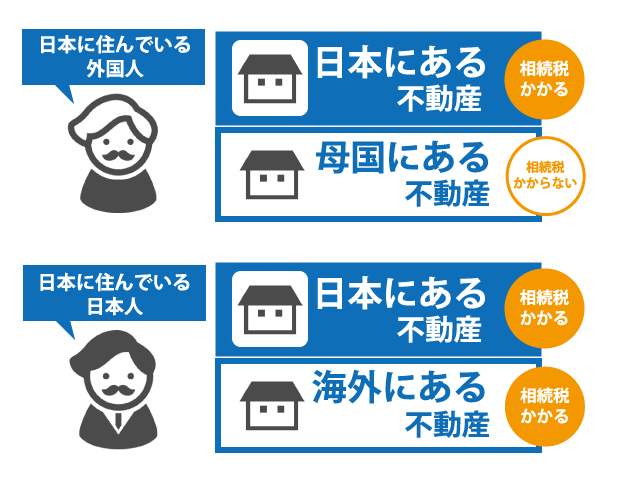

海外の財産を相続することを「国際相続」という言い方をします。この国際相続の基本的な考え方は財産の所在が「海外」か「国内」かです。

そして、その財産を所有している人が「日本国籍」か「海外国籍」によって相続税が課税されるかどうかが異なります。

例えば、日本に住む外国人の方が日本で不動産を所有している場合、日本にある不動産には相続税が課税されます。しかし、その方が母国で所有している不動産には当然、日本の相続税は課税されません。

一方、日本に住む日本人が、日本で不動産を所有している場合にはもちろん、その不動産には相続税が課税されますが、日本に住む日本人が所有している海外の不動産にも日本の相続税が課税されます。

2.海外にある財産の相続税評価額は?

日本国籍を所有している方で海外に不動産を所有している場合には、その不動産にも日本の相続税が課税されることになります。

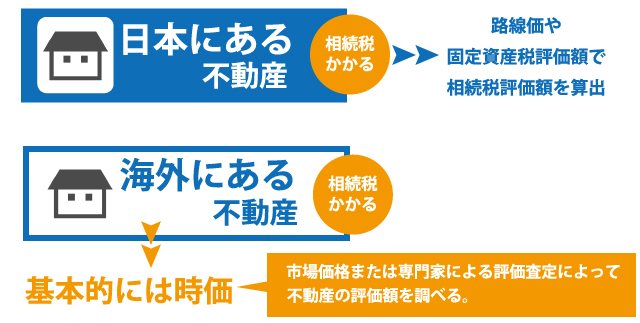

海外にある不動産等の財産についても、日本にある不動産等の財産と同様に評価を行います。

ただし、日本と同様に評価をすることが難しい場合には、市場価格や専門家の評価などによって判断することとなっています。

2-1.海外にある不動産を評価する

日本では不動産の相続税評価額を算出する場合には、土地は路線価を基に算出、建物は固定資産税評価額によって評価されます。

海外の場合には、路線価がありませんので日本と同様に評価することが出来ません。

したがって、市場価格を調べるもしくは専門家に評価査定をお願いする必要があります。

専門家(不動産鑑定士等)に依頼すると費用が発生します。地元の不動産会社で売買価格を査定してもらうことが出来ない場合や、不動産自体が特殊な場合などは専門家に依頼するようにしましょう。

3.海外の不動産は相続対策に役立つ?

海外の不動産の評価の仕方などをご紹介しましたが、結果、海外の不動産は相続対策に役立つのでしょうか?

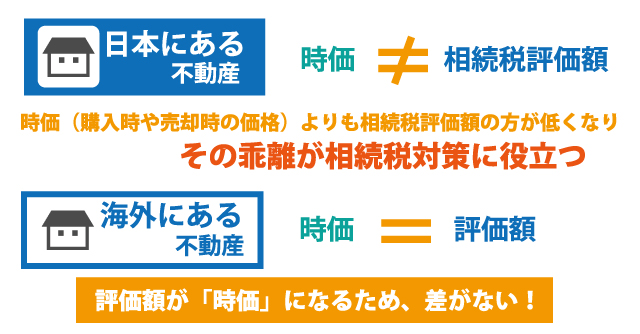

結論からお伝えすると、相続税対策としては有効とは言い難いとなります。

日本の不動産は相続税評価額と市場価格に乖離が生じるため、その結果、相続税を節税することができます。

しかし、海外の不動産の場合には市場価格が評価額となるため、この乖離がほぼありません。

そのため、相続税の節税対策としては有効とは言い難くなります。

4.海外の不動産を相続する際の注意点

4-1.税率を確認して遺産分割を行う

海外の不動産を相続する方が日本国内に住んでいる方の場合には、日本で相続税を納めることとなりますが、海外国籍の相続人の方がいる場合、住所のある国で税金を納める必要があります。

被相続人の所有していた財産は、遺言書等が無い場合には遺産分割によって相続財産を分配します。

この際に、日本と対象となる国のどちらほうが税率が高いかを検討して遺産分割を行うようにしましょう。

税金の仕組みは各国でルールが異なるため、しっかりと調べておく必要があります。

4-2.日本円で評価される

海外の不動産の評価は、原則として日本円で計算されます。円安のタイミングよりも円高のタイミングで

相続するほうが相続税を抑えることが出来ます。

しかし、相続はいつ発生するか予測することが出来ません。そのため、円高のタイミングで生前贈与するという方法も視野に入れておきましょう。

【贈与でも贈与税は課税されます】

生前贈与によって海外の不動産を贈与した場合にも、贈与税の課税対象となります。

贈与者と受贈者の双方が日本国籍を所有している場合には、贈与者と受贈者の双方が日本国外に、贈与日よりも10年以上前から住んでいる状態であれば贈与税は課税されません。

ただし、国によってはその国にある有形財産(現金、不動産、自動車)を贈与した場合、贈与者に贈与税が課税されるというケースがありますので注意してください。

まとめ

不動産を利用した相続対策は日本では有効な方法として利用されますが、海外にある不動産の場合には相続税の対策という点では効果が期待できません。

海外に財産を多く所有しているというケースでは、専門家に相談をしながら相続対策を進めていくことをオススメします。