不動産は贈与と相続どちらが良い?不動産の生前贈与について

贈与とは人から人への財産の無償移転を言い、生きているうちに財産を無償移転することを生前贈与と言います。

不動産など資産価値の高い財産を所有している場合、財産を減らして相続時に備えるために生前贈与を活用される方も多くいらっしゃいます。今回は、生前贈与によって不動産を贈与するメリットやデメリット、不動産の生前贈与の方法などをご紹介します。贈与が良いか相続が良いかの判断材料としてご活用ください。

1.不動産の評価方法

贈与や相続によって不動産を譲る場合には、時価評価ではなく相続税評価額という方法によって相続税や贈与税の計算を行います。不動産の場合には、土地と建物それぞれの評価を行います。

1-1.土地の評価

土地の評価は「路線価」もしくは「倍率方式」のどちらかによって計算されます。

(1)路線価

路線価とは土地に面している道路に付けられている価格を言います。その土地の形状によっては補正率をかけて評価額を算出します。

(2)倍率方式

路線価に該当しない土地はすべて倍率方式にて評価を行います。倍率方式では固定資産税評価額を元に算出します。

固定資産税評価額は市区町村から送られてくる固定資産税課税明細書で確認することが可能です。

土地の路線価や倍率は国税庁HPをご確認ください。

平成29年財産評価基準書 路線価図・評価倍率表

1-2.建物の評価

建物の評価の基本は固定資産税評価額×1.0となります。したがって、固定資産税評価額が建物の評価額となります。

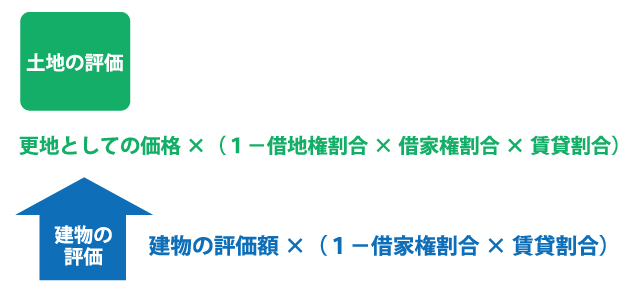

1-3.人に貸している土地や建物は評価が下がる

賃貸不動産の場合には、持ち主の自由に使用することが出来ないことからご自身で使用される不動産よりも評価が下がります。

借地権割合は路線価図や評価倍率表に記載されています。おおむね60%~70%に設定されています。

借家権割合は地域によってことなりますが、ほとんどが30%に設定されています。

2.不動産の生前贈与-メリット・デメリット-

所有している不動産は相続によって受け継ぐことも可能ですが、生前に贈与することも可能です。

場合によっては生前に贈与しておいたほうが良いということも考えられます。

メリット・デメリットを確認しておきましょう。

2-1.不動産の生前贈与のメリット

(1)特定人に譲ることができる

相続でも遺言を遺すことで特定の人に特定の財産を渡すことは可能ですが、遺言は誤った書き方をしてしまうと無効になることもあります。しかし、贈与であればご自身が渡したいと思っている人に確実に財産を渡すことが可能です。また、相続人(一親等の血族)でない人が財産を相続すると相続税が2割加算されます。贈与税はこのような縛りがないため、孫など推定相続人以外に財産を渡す際にも有効です。

(2)相続税対策として活用できる

相続税は財産が多ければ多いほど課税される額も大きくなります。そこで、あらかじめ贈与しておくことで所有している財産を減らし、相続税の節税につなげることが可能です。

ただし、場合によっては贈与税の方が高くなるというケースもありますので、しっかりと検討する必要があります。

(3)価値が変動するものは贈与の方が得になる可能性が高い

相続税と贈与税を比較した場合には、同じ価値のものであれば基礎控除の高い相続の方が得になりますが、価値が変動するものの場合には贈与の方が得になる可能性があります。

贈与は贈与があった時点での評価で贈与税額が算出されます。価値の変動は読むことが難しいですが、もし1,000万円の土地が相続の時点では1億円となっていれば、相続時の評価は1億円で計算されてしまいます。

相続はいつ起こるか判断することが難しいので価値が上がる可能性のある財産は贈与の方が得になる可能性が高いでしょう。

2-2.不動産の生前贈与のデメリット

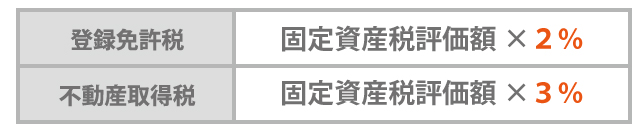

(1)不動産取得税や登録免許税が課税される

不動産の贈与の場合、不動産取得税や登録免許税が課税されます。

相続の場合にも登録免許税は課税されますが、贈与の場合よりも税率が低く設定されています。

(2)税務署に生前贈与と認められないことがある

生前贈与を行う場合には、贈与契約書の作成や、不動産の名義変更の手続きを確実に行うなどして贈与の証拠を残しておく必要があります。

3.不動産を生前贈与する方法

3-1.贈与の種類

贈与には「暦年贈与」と「相続時精算課税制度」の2つの方法があります。

暦年贈与と相続時精算課税制度は一緒に使うことは出来ません。贈与を行う際にどちらで贈与を行うか決めておく必要があります。

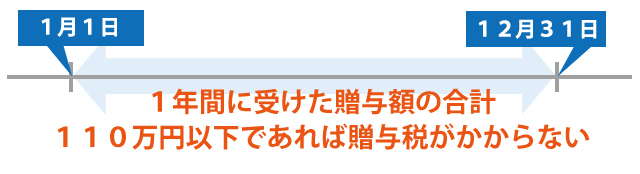

(1)暦年贈与

贈与税には基礎控除があり、1年間に受けた贈与額の合計が110万円以下であれば贈与税は課税されません。

基礎控除の範囲内での贈与を暦年贈与と言います。

110万円は贈与を受けた人(受贈者)の規定となり、例えば、父が子2人にそれぞれ100万円の贈与を10年間行っても贈与税は課税されないということになります。

(ただし、最初から決まった金額を贈与するつもりだったと判断されると、一括で贈与したとみなされ贈与税が課税されることがあります)

不動産の場合には、持分の贈与という形で行います。110万円以下の持分を贈与していけば原則としては贈与税が課税されません。

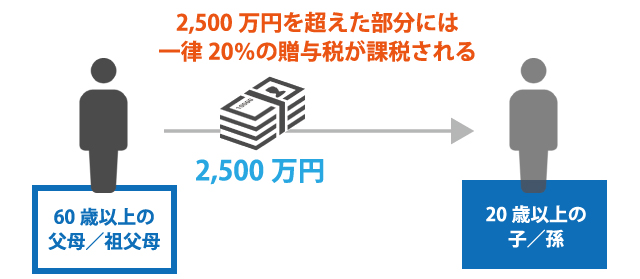

(2)相続時精算課税制度

相続時清算課税制度は、贈与があった年の1月1日時点で、60歳以上の父母または祖父母から20歳以上の子または孫に贈与を行う場合に最大2,500万円まで贈与税が課税されず、相続時に生前贈与分と相続財産を合わせた額に対して相続税が課税されるという制度です。2,500万円を超えた場合には一律20%の贈与税が課税されます。

相続時精算課税制度を利用する場合には、贈与税の基礎控除110万円は適用されません。

【相続時の精算方法】

相続時精算課税制度を適用した場合には、贈与によって受けた財産の合計と相続財産の合計が相続税の課税対象価額となります。

この際、2,500万円を超えてすでに贈与税を納税している部分に関しては、相続税から贈与税を差し引くことが出来ます。

【相続時精算課税制度の手続き】

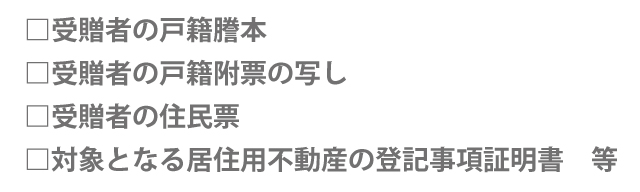

相続時精算課税制度を利用する場合には、贈与の事実があった年の翌年、2月1日から3月15日までに贈与税の申告書と一緒に下記の書類を税務署に提出する必要があります。

3-2.夫婦間での不動産の贈与は非課税枠がある

夫婦間で居住用の不動産を贈与する場合には、一定の条件を満たすことで最大2,000万円まで贈与税が非課税となる制度があります。これを「夫婦の間で居住用の不動産を贈与したときの配偶者控除」と言います。

この配偶者控除は、110万円の基礎控除の他に最大2,000万円までの贈与ができる特例になります。

適用要件は以下の通りです。

- 婚姻期間が20年以上経過した夫婦間での贈与であること

- 贈与財産は国内の居住用の不動産または居住用不動産を取得するための資金であること

- 贈与を受けた年の翌年3月15日まで、その居住用不動産またはその資金によって取得した居住用不動産に贈与を受けた人が居住しており、その後も引き続き居住すること

- 過去に贈与税の配偶者控除の特例適用を受けていないこと

【贈与税の配偶者控除の手続き】

贈与税の配偶者控除の適用を受ける場合には、以下の書類が必要です。

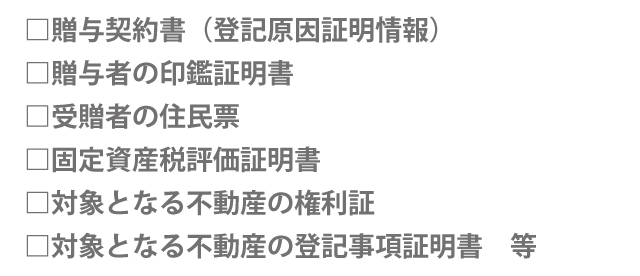

4.不動産を生前贈与する手続き

生前に不動産を贈与した場合には、不動産の名義を変更する必要があります。

手続きはその地域を管轄する法務局(登記所)にて行います。

4-1.必要書類

不動産の登記等の手続きの代行は司法書士に依頼することでスムーズに手続きを進めることが可能です。

まとめ

不動産の生前贈与を検討されている場合には、相続と贈与どちらで渡すことが良いかをしっかりと検討してから行うようにしましょう。

不動産は持分を少しづつ贈与するよりも、一括で贈与を行ったほうが後々トラブルになる可能性も低くなります。

子どもや孫に不動産を贈与する場合には相続時精算課税制度を、配偶者に不動産を贈与する場合には基礎控除と配偶者控除を適用するという方法がオススメです。