【税理士監修】土地売却の税金はいつ・いくらかかる?使える控除一覧

土地の売却には税金がかかるということは漠然と知っている、という方もいらっしゃるでしょう。

しかし、いつ何を支払えば良いのか分からないという方は多いのではないでしょうか。

実は、長年所有していた土地なら税率が下がったり、税金を差し引いたりすることができる場合があります。

目次

1.土地の売却時にかかる税金

「土地を売却すると面倒な税金がかかる…」というイメージがあるかもしれません。

しかし、身構える必要はありません。

土地の売却時にかかる税金について分かりやすく解説していきます。

初めての方にも分かりやすく説明するのでご安心ください。

所有年数が長い土地であれば税率が下がったり、控除を適用できたりするので要チェックです。

1-1.土地の売却にかかる税金の種類

土地売却をする際に注意すべき税金は、全部で3つしかありません。

- ①印紙税

- ②登録免許税

- ③不動産譲渡所得税(譲渡所得税、復興特別所得税、住民税の総称)

①印紙税

実際に土地を売却するとき、はじめに支払うことになるのは印紙税です。

印紙税とは、売買契約書に貼らなくてはならない収入印紙に対して課される税金のことです。

そのため、契約が成立した際に支払うことになります。

| 成約価格が100万〜500万円 | 2,000円 |

|---|---|

| 成約価格が500万〜1,000万円 | 1万円 |

| 成約価格が1,000万〜5,000万円 | 2万円 |

| 成約価格が5,000万〜1億円 | 6万円 |

| 成約価格が1億〜5億円 | 10万円 |

②登録免許税

次に、土地所有者の登記を変えるときに、登録免許税を支払うことになります。

登録免許税は、「所有権の移転に伴う不動産登記」を行うときに発生する税金です。

土地を売却するときには必ず登記を変えることになるので、支払いが必要です。

- 登録免許税=「固定資産税評価額」×2%の額

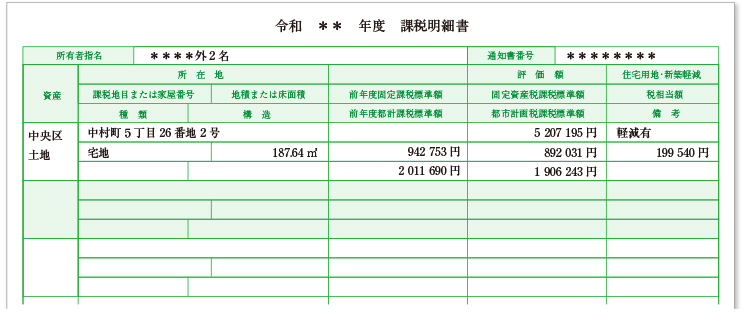

固定資産税評価額は毎年送られてくる「固定資産税納税通知書」に記載されています。

固定資産税の内税通知書は、毎年土地を所有している自治体から送られてきます。もし手元に見当たらなかった場合は、居住している自治体に問い合わせてみましょう。

③不動産譲渡所得税

では、最も複雑な不動産譲渡所得税について確認してみましょう。

不動産譲渡所得税とは「譲渡所得税」、「復興特別所得税」、「住民税」という3つの税金の総称です。

「不動産譲渡所得税」という名前の税金があるわけではなく、不動産を売却した際に得たお金=「不動産譲渡所得」に対してかかる税をまとめて不動産譲渡所得税と呼んでいるのです。

不動産譲渡所得税は、土地を売却した際の利益=不動産譲渡所得が生じた場合にのみ発生します。

不動産譲渡所得とは、「不動産を売却して儲かったお金」のことです。「買い主が売り主から受け取ったお金」と勘違いしてしまいがちなので注意しましょう。

不動産譲渡所得は、次のように計算します。

- 不動産譲渡所得=売却価格-(取得費+譲渡費用)

・取得費……その土地を手に入れるのにかかった費用。・譲渡費用……土地を売却するために支払った費用。不動産会社の仲介手数料など。

不動産譲渡所得税が課税される場合、税率は土地の所有歴によって変わります。

- ・所有歴5年以下の不動産……所得税30.93%+住民税9%

計39.93%が不動産所得に対して税として課せられる - ・所有歴5年超の不動産……所得税15.315%+住民税5%

計20.315%が不動産所得に対して税として課せられる

利益が出なかった場合、不動産譲渡所得税は発生しません。

土地を売却したことで「損失額」が出た場合には、所得税が控除されます。

- 損失額=取得費−(譲渡費用+売却価格)

※マイナスの場合のみ

損失額が発生した場合には、確定申告をすると所得税が控除されます。

損失額が売却した年の所得税課税額を上回っている場合には、最長4年間にわたって「繰越控除」されます。

①儲からなければ支払わなくていい。

②支払う場合は、所有歴が5年を超えているかいないかで税率が20%も違う。

簡単ですね。

1-2.実際にかかる税金のシミュレーション

より具体的なイメージを持っていただけるよう、シミュレーションしてみます。

ここで示している例は、相続した土地を3年以内に売却せず、相続してからかなり時間が経ってから売却する場合にかかる税金のシミュレーションです。

| 取得日 | 平成20年5月1日 |

| 売却日 | 令和元年10月1日 |

| 固定資産税評価額 | 2,800万円 |

| 売却価格 | 4,000万円 |

| 譲渡費用 | 200万円 |

| 取得費 | 不明※不明の場合は売却価格の5%で計算するため200万円 |

この場合、不動産譲渡所得は3,600万円になります。

- 不動産譲渡所得……4000万円-(200万円+200万円)=3600万円

この売却の際にかかる税金を計算すると、以下のようになります。

- ・印紙税:1万円

- ・登録免許税:2,800万円×1.5%(軽減税率)=42万円

- ・不動産譲渡所得税:3,600万円×20.515%=約739万円

- 合計782万円

つまり、4,000万円の土地売却にともない、800万円近く税金がかかることになります。

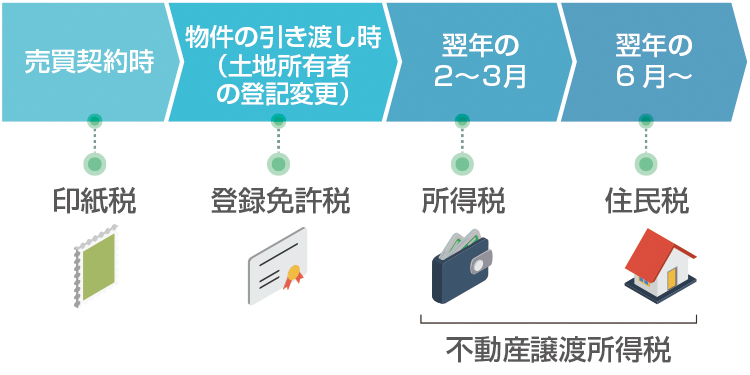

1-3.いつ税金を支払えばいいの?

土地を売却するとき、税金を支払うタイミングは4回あります。

- 1.売買契約をしたとき……印紙税

- 2.土地所有者の登記変更をしたとき……登録免許税

- 3.引き渡し完了の翌年(2月~3月)……不動産譲渡所得税(所得税)

- 4.引き渡し完了の翌年(6月以降)……不動産譲渡所得税(住民税)

引き渡し完了の翌年に支払う不動産譲渡所得税には、譲渡所得税と住民税が含まれています。引き渡し翌年の2月~3月に支払うのが所得税、6月以降に支払うことになるのが住民税です。

2.相続した土地売却時の節税方法

では、これまで確認してきた税金の種類を踏まえて、相続した土地を売却する際の税対策を確認しましょう。

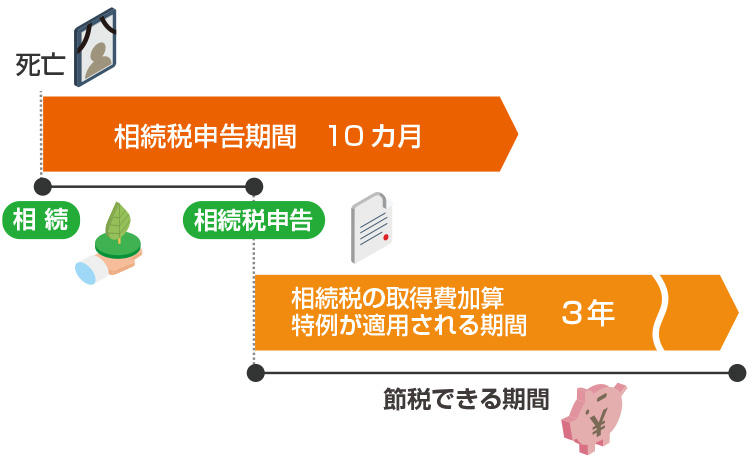

相続した土地を売却するときの基本的なポイントは、相続してから3年以内に売ることです。

相続した土地には特例があり、3年以内に売らないと、かえって税金が高くなってしまいます。

2-1.相続した土地は3年以内に売る

相続した土地は、自分で使わないのなら早めに売却してしまいましょう。

3年以内に不動産を売却すると、特例を使って節税できる可能性があります。

不動産譲渡所得税については、売却する土地の所有年数が5年以上の場合、税率が安くなります。

相続した場合の所有年数は、「被相続人(=自分に土地を遺してくれた人)がその土地を所有していた年数」で決まります。

相続した土地は親や親戚が長い間所有していたケースが多いので、相続した土地を売る際は所有歴5年超の土地に適用される税率の不動産譲渡所得税が適用されることがほとんどなのです。

さらに、相続して3年以内にその土地を売ると、土地の取得費に相続税額を加算することができます。

不動産譲渡所得=売却価格-(取得費+譲渡費用)ですから、取得費が上がれば譲渡所得を下げることができるため、不動産譲渡所得税の節税に繋がります。

- 譲渡所得=売却価格-(取得費+売却した不動産に課税された相続税額+譲渡費用)

これが、相続の際に利用できる「取得費加算の特例」です。

相続して3年以内にその土地を売ると、譲渡所得の計算をするときに土地の取得費に相続税を加算することができる特例のことをいいます。厳密にいえば、「相続税の取得費加算特例」が適用されるのは、相続税の申告から3年です。

相続税の申告は被相続人が亡くなってから10カ月以内に行う必要がありますから、相続税の取得費加算特例が適用されるのは最大で被相続人の死亡から3年10カ月です。

つまり、3年以内にその土地を売却すれば譲渡所得税の課税額を減らすことができます。

3.自分で購入した土地売却時の節税方法

自分で購入した土地は、取得(購入)してから5年が経過してから売ることで、大幅な節税が可能になります。

不動産譲渡所得税の税率は、土地所有の年数が5年を超えているかどうかで大きく変わってしまいます。

自分で購入した土地の売却をお考えの場合には、所有年数5年をひとつの目安に売却の時期を検討することが大切です。

3-1.所有して5年以降に売る

不動産譲渡所得税の税率は、土地の所有年数が5年を超えているかどうかで、20%近く変わってしまいます。

高額な税金のことを考えれば、特別な事情がない限り、購入した土地は購入後5年を過ぎてから売ることが重要です。

| 所有歴5年以下の不動産 | 所得税30.93% 住民税9% |

計39.93%の不動産譲渡所得税 |

| 所有歴5年超の不動産 | 所得税15.315% 住民税5% |

計20.315%の不動産譲渡所得税 |

3-2.公的な要請で売却するときは特例を利用

控除が受けられる特例も確認しておきましょう。

公共事業や、区画整理のために土地を売却した場合、特別な控除が受けられる場合があります。

ただし、こうした事情がある場合にも特例が適用される条件はそれぞれ異なるため、自治体や関係団体からの説明を確認しておくことが重要です。

例えば、特例が適用され、控除が受けられる例としては次のようなものがあります。

- ・公共事業などのために土地建物を売った場合(5,000万円控除)

- ・特定土地区画整理事業などのために土地を売った場合(2,000万円控除)

- ・特定住宅地造成事業などのために土地を売った場合(1,500万円控除)

- ・農地保有の合理化などのために土地を売った場合(800万円控除)

3-3.実際にかかる税金のシミュレーション

自分で購入した土地を売却する場合にかかる税金額のシミュレーションを2つ、みてみましょう。

購入した土地を5年未満で売却した場合と、5年を超えてから売却する場合を比較してみましょう。

両者を比較すれば、5年を超えてからの売却の方が税を節約できることは一目瞭然です。

■シミュレーション1(自分で手に入れた土地を5年未満の所有で売ったときにかかる税金)

| 取得日 | 平成30年3月1日 |

| 売却日 | 令和元年10月1日 |

| 固定資産税評価額 | 2,800万円 |

| 売却価格 | 4,000万円 |

| 譲渡費用 | 200万円 |

| 取得費 | 3,000万円 |

この場合、不動産譲渡所得は800万円になります。

- 不動産譲渡所得…4000万円-(200万円+3000万円)=800万円

この売却の際にかかる税金を計算すると、以下のようになります。

- ・印紙税:1万円

- ・登録免許税:2,800万円×1.5%(軽減税率)=42万円

- ・不動産譲渡所得税:800万円×39.33%=約320万円

- 合計363万円

■シミュレーション2(自分で手に入れた土地を、5年を超えて所有してから売ったときにかかる税金)

| 取得日 | 平成30年3月1日 |

| 売却日 | 令和元年10月1日 |

| 固定資産税評価額 | 2,800万円 |

| 売却価格 | 4,000万円 |

| 譲渡費用 | 200万円 |

| 取得費 | 3,000万円 |

この場合、不動産譲渡所得は800万円になります。

- 不動産譲渡所得…4000万円-(200万円+3000万円)=800万円

この売却の際にかかる税金を計算すると、以下のようになります。

- ・印紙税:1万円

- ・登録免許税:2,800万円×1.5%(軽減税率)=42万円

- ・不動産譲渡所得税:800万円×20.515%=約164万円

- 合計207万円

4.家が建っている土地売却時の節税方法

自分が住んでいた家を売却する場合、利益が出ても3,000万円なら税金を免除できる特例があります。

また、相続した家を土地とともに売却する場合、相続した土地のみを売却する場合と同じように、3年以内の売却が重要です。

4-1.自宅の場合はほとんど税金がかからない

実は、自宅を売却するときにはほとんど税金がかかりません。

自分で住んでいた家を建っている土地とともに売る場合、マイホーム特例控除と呼ばれる制度を利用することができます。

マイホーム特例控除は、売却に伴う利益(不動産譲渡所得)が3,000万円までなら、非課税になるお得な制度です。

ちなみに、3,000万円以上の利益が出てしまった場合にも、10年を超えて住んでいた家であれば、軽減税率が適用されます。

| 譲渡所得が6,000万円以下 | 譲渡所得が6,000万円超 | ||

|---|---|---|---|

| 6,000万円以下の部分 | 6,000万円超の部分 | ||

| 所得税 | 10.21% | 10.21% | 15.315% |

| 住民税 | 4% | 4% | 5% |

| 合計 | 14.21% | 14.21% | 20.315% |

4-2.相続した家の場合は相続後3年以内に売る

両親や親戚が住んでいた家を相続し、それを自分が住むことなく売る場合、大きな控除はありません。土地のみを売却するときと同じように、相続税の申告から3年以内に売ることが重要です。

相続した土地を売る場合、取得費加算の特例によって、譲渡所得の計算をするときに取得費に相続税を加算することできます。

- 課税譲渡所得=売却価格-(取得費+売却費用+ 売却した不動産に対する相続税額)

4-3.実際にかかる税金のシミュレーション

家が建っている土地を売る際にはどれくらい税金がかかるのか、シミュレーションしてみましょう。

自分の住んでいた家を売る場合と、相続した家を売る場合の2パターンを確認していきます。

■家つき土地を売るときの税金シミュレーション1(自分で住んでいた家の場合)

| 取得日 | 平成30年3月1日 |

| 売却日 | 令和元年10月1日 |

| 固定資産税評価額 | 2,800万円 |

| 売却価格 | 4,000万円 |

| 譲渡費用 | 200万円 |

| 取得費 | 3,000万円 |

この場合、不動産譲渡所得は800万円になります。

- 不動産譲渡所得…4,000万円-(200万円+3,000万円)=800万円

3,000万円より少ないため、不動産譲渡所得税はまったくかかりません。

この売却の際にかかる税金を計算すると、以下のようになります。

- ・印紙税:1万円

- ・登録免許税:2,800万円×0.3%(軽減税率)=6万円

- ・不動産譲渡所得税:0円

- 合計 7万円

■家つきの土地を売るときの税金シミュレーション2(相続した家の場合)

| 取得日 | 平成30年3月1日 |

| 売却日 | 令和元年10月1日 |

| 固定資産税評価額 | 2,800万円 |

| 売却価格 | 4,000万円 |

| 譲渡費用 | 200万円 |

| 取得費 | 不明※不明の場合は売却価格の5%で計算するため200万円 |

この場合、不動産譲渡所得は3,600万円になります。

- 不動産譲渡所得…4,000万円-(200万円+200万円)=3,600万円

この売却の際にかかる税金を計算すると、以下のようになります。

- ・印紙税:1万円

- ・登録免許税:2,800万円×0.3%(軽減税率)=6万円

- ・不動産譲渡所得税:3,600万円×20.515%=約739万円

- 合計 782万円

5.土地売却でかかる税金と控除一覧

土地売却の際に大きな負担となるのは不動産譲渡所得税ですが、売却する土地の種類によって、いくつか節税のコツがありました。

あらためて、土地を売却するときにかかる税金と、控除のポイントを整理してみましょう。

| 売却の時期 | 税金 | 利用できる控除 | |

|---|---|---|---|

| 相続した土地 | 相続税を申告してから3年以内 | ・印紙税 ・登録免許税 ・不動産譲渡所得税 |

取得費加算特例 |

| 相続税を申告してから4年目以降 | ・印紙税 ・登録免許税 ・不動産譲渡所得税 |

特になし | |

| 自分で購入した土地 | 所有年数が5年以下 | ・不動産譲渡所得税……所得税30.93%+住民税9% | 特になし |

| 所有年数が5年を超えている | ・不動産譲渡所得税……所得税30.93%+住民税9% | 特になし |

| 売却の時期 | 税金 | 利用できる控除 | |

|---|---|---|---|

| 自宅と土地 | 所有年数が10年以内 | ・印紙税 ・登録免許税 (・不動産譲渡所得税) |

マイホーム特例 |

| 所有年数が10年を超えている | ・印紙税 ・登録免許税 (・不動産譲渡所得税) |

・マイホーム特例 ・軽減税率 |

|

| 相続した家と土地 | 相続してから3年以内 | ・印紙税 ・登録免許税 (・不動産譲渡所得税) |

取得費加算特例 |

| 相続してから4年目以降 | ・印紙税 ・登録免許税 (・不動産譲渡所得税) |

特になし |

6.賢く節税して土地を売ろう!

相続した土地なら3年以内に売ること、

自分で購入した土地なら所有年数が5年を超えてから売ること

です。

実際に土地を売却するときには、税金だけでなく、不動産会社への仲介手数料などもかかってしまうので注意してください。